洛神台词:DMI (大波段行情的領航員)—動向指數 - 頂客論壇

来源:百度文库 编辑:中财网 时间:2024/05/06 08:09:31

DMI (大波段行情的領航員)—動向指數

DMI 之意義

由於DM代表股價最高價或是最低價增加的幅度,因此其為趨勢力量強度的表徵。不過由於DM會受到衡量單位而影響其絕對數值,因而以真正波幅TR作為基準來衡量其相對強度,如此才可跨個股作客觀性的比較。所以簡而言之,動向指標的意義就是最高價向上移動的相對強度,或是最低價向下移動的相對強度。由於每日的最高價或最低價是每日股價向大趨勢伸展的觸角。因此觀察股價的波動或是方向指標DI,將可得到股價趨勢的資訊。得到+DI及–DI資訊後,更令我們關切的是最後淨趨勢方向的力量究竟如何。因此我們取二者的差距數值來作判斷,並除上二者之和以使其標準化,因此DX數值大小亦會落在0~100之間。數值越高代表趨勢越倒向某一邊,趨勢方向越明確(但並沒有指出向上或向下),但DX的波動性高,為使趨勢更突顯,因此將DX作平滑處理以將趨勢明顯化,一般在計算時取14天資料值,其意義是假定一個循環週期長度是28天左右,而循環週期是指走完一個上升趨勢跟一個下降趨勢,因此一個趨勢的時間長度大略可以假定為14天。因此當有足夠的理由說明一個趨勢的週期長度是其他數值時,則應該修正這項參數。

DMI 之研判原則

由於+DI與–DI為二個方向的相對強對。當+DI=–DI時,代表上漲力道與下跌力道相當,這是趨勢的均衡,所以當+DI與–DI彼此穿越時,代表一方的方道開始壓過另一方。這是買賣點訊號。

ADX可作為趨勢行情是否出現的判斷依據,當行情明顯朝某一方向進行時,ADX數值都會顯著上升。若行情呈現盤整格局時,ADX會低於+DI與–DI二條線。若ADX數值低於20,則不論DI如何,均顯示市場沒有明顯趨勢。此時投資人應該退場以靜待行情的出現。

DMI(Directional Movement Index)—動向指數 公式

先決定趨向變動是朝正向或是負向

若H_t – H_[t-1]>0 H_t – H_[t-1] > L_[t-1] – L_t

則表示股價高點持續走高,為正趨向變動,記作 +DM(= H_t – H_[t-1])若L_[t-1]– L_t >0

且 H_t – H_[t-1] < L_[t-1] – L_t為負趨向變動,記作–DM(=L_[t-1] – L_t)

而–DM的負號(–)是指負向趨勢的意義,而非數值為負數!

其中H_t 表t日當天的最高價,H_[t-1] 表t-1日當天的最高價.

L_t 表t日當天的最低價,L_[t-1] 表t-1日當天的最低價。其他狀況,DM=0

尋找股價的真正波幅(TR,True Range)

所謂真正波幅TR是指將前一日的收盤價C_[t-1]納入考量後,當日股價波動的最大幅度.

考慮三個股價數字的關係

:H_t, L_t,及C_[t-1].(其中C_[t-1]為前一日收盤價.)不外乎下例三種狀況,則其真正波幅TR值如下:

(i)H_t > C_[t-1] >L_t TR=H_t–L_t

(ii) H_t > L_t > C_[t-1]TR=H_t – C_[t-1]

(iii)C_[t-1] > H_t > L_t

TR=C_[t-1] – L_t (注意.當日最高價H_t永遠大於最低價L_t,所以只有這三種狀況)

為了要使方向趨勢有意義,則需累計一段時間來看趨勢的方向才有意義.一般以14天為週期作為指標的觀察時間分別將+DM、–DM及TR作14日累計.得到+DM14、–DM14及TR14作為起始資料,之後可用移動平均的方式計算

(+DM14)_t = (+DM14)_[t-1] *13/14 + (+DM)_new(TR14)_t = (TR14)_[t-1] *13/14 + (TR)_new

(–DM14)_t = (–DM14)_[t-1] *13/14 + (–DM)_new

計算方向指標DI(Directional Indicator)

+DI14 = (+DM14) / (TR14 )*100

–DI14 = (–DM14) / (TR14)*100

由於TR是總波幅,為股價波動的最大距離,因此趨向指標值DM必小於總波幅TR。亦即方向指標DI的值

必在0~100之間.如果+DI14=45,–DI14=23,這代表過去14日中向上的趨勢佔45%,向下的趨勢佔23%,

其他的則沒有方向性。

計算趨向指數DX及平均趨向指數ADX

DX=| (+DI14) – (–DI14) | / | (+DI14) + (–DI14) |

其中| . |為絕對值符號,表示將運算後結果取其數值,而不論正負,而將DX作移動平均,而得到ADX。

意義 由於DM代表股價最高價或是最低價增加的幅度,因此其為趨勢力量強度的表徵。不過由於DM會受到衡量單位

而影響其絕對數值,因而以真正波幅TR作為基準來衡量其相對強度,如此才可跨個股作客觀性的比較。所以簡而言之,動向指標的意義就是最高價向上移動的相對強度,或是最低價向下移動的相對強度。由於每日的最高價或最低價是每日股價向大趨勢伸展的觸角。因此觀察股價的波動或是方向指標DI,將可得到股價趨勢的資訊。得到+DI及–DI資訊後,更令我們關切的是最後淨趨勢方向的力量究竟如何。因此我們取二者的差距數值來作判斷,並除上二者之和以使其標準化,因此DX數值大小亦會落在0~100之間。數值越高代表趨勢越倒向某一邊,趨勢方向越明確(但並沒有指出向上或向下),但DX的波動性高,為使趨勢更突顯,因此將DX作平滑處理以將趨勢明顯化,一般在計算時取14天資料值,其意義是假定一個循環週期長度是28天左右,而

循環週期是指走完一個上升趨勢跟一個下降趨勢,因此一個趨勢的時間長度大略可以假定為14天。因此當有足夠的理由說明一個趨勢的週期長度是其他數值時,則應該修正這項參數。

應用原則 由於+DI與–DI為二個方向的相對強對。當+DI=–DI時,代表上漲力道與下跌力道相當,這是趨勢的均衡當。

所以當+DI與–DI彼此穿越時,代表一方的方道開始壓過另一方。這是買賣點訊號。

ADX可作為趨勢行情是否出現的判斷依據,當行情明顯朝某一方向進行時,ADX數值都會顯著上升。若行

情呈現盤整格局時,ADX會低於+DI與–DI二條線。若ADX數值低於20,則不論DI如何,均顯示市場沒有

明顯趨勢。此時投資人應該退場以靜待行情的出現。

當ADX持續偏高時,代表買超或賣超現象,此時則不宜順勢操作,因行情反轉的機會增加。當ADX指數從

上升趨勢轉為下降時,則代表行情即將反轉。

缺點

DMI指標適用在趨勢明顯的市場,因此在沒有明顯趨勢的市場,或是趨勢週期取錯時,則指標的訊號將不明確

。且DI的波動性過高,經常易出現無用的訊號,並且如果訊號出現,經常是行情已走了一段。

補救措施 配合KD指標以加強訊號的正確性

當ADX持續偏高時,代表買超或賣超現象,此時則不宜順勢操作,因行情反轉的機會增加。當ADX指數從上升趨勢轉為下降時,則代表行情即將反轉。

DMI 應用之限制

DMI指標適用在趨勢明顯的市場,因此在沒有明顯趨勢的市場,或是趨勢週期取錯時,則指標的訊號將不明確。且DI的波動性過高,經常易出現無用的訊號,並且如果訊號出現,經常是行情已走了一段。建議使用DMI指標時搭配其他技術指標一起觀察,可降低DMI指標的失誤率。

動向指標DMI指標使用詳解

DMI(Directional Muvement Index)指標係由J.Wells Wilder于1978年在"New Concepts in Technical TradingSystems"一書中首先提出,提示投資人不要在盤整世道中入場交易,一旦市場變得有利潤時,DMI立刻引導投資者進場,並且在適當的時機退場,實為近年來受到相當重視的指標之一。

DMI指標的計算方法和過程比較複雜,它涉及到DM、TR、DX等幾個計算指標和+DI(即PDI,下同)、﹣DI(即MDI,下同)、ADX和ADXR等4個研判指標的運算

買賣原則:

1. +DI上交叉-DI時作買。

2. +DI下交叉-DI時作賣。

3. ADX于50以上向下轉折時,代表市場趨勢終了。

4. 當ADX滑落到_+DI之下時,不宜進場交易。

5. 當ADXR介於20-25時,宜採用TBP及CDP中之反應秘訣為交易參考。

動向指數(DMI)原理

動向指數又叫移動方向指數或趨向指數。是屬於趨勢判斷的技術性指標,其基本原理是通過分析股票價格在上升及下跌過程中供需關係的均衡點,即供需關係受價格變動之影響而發生由均衡到失衡的迴圈過程,從而提供對趨勢判斷的依據。

動向的指數有三條線:上升指標線,下降指標線和平均動向指數線。三條線均可設定天數,一般為14天。

1.計算方法

由於動向指數的計算比較複雜(現忽略)

2.DMI運用法則

動向指數在應用時,主要是分析上升指標+DI,下降指標-DI和平均動向指數ADX三條曲線的關係,其中+DI和-DI兩條曲線的走勢關係是判斷出入市的訊號,ADX則是對行情趨的判斷訊號。

(1)上升指標+DI和下降指標-DI的應用法則

走勢在有創新高的價格時,+DI上升,-DI下降。因此,當圖形上+DT14從下向上遞增突破-DT14時,顯示市場內部有新的多頭買家進場,願意以較高的價格買進,因此為買進訊號。

相反,當-DI14從下向上遞增突破+DI14時,顯示市場內部有新的空頭賣家出貨,願意以較低價格沽售,因此為賣出訊號。

當走勢維持某種趨勢時,+DI14和-DI14的交叉突破訊號相當準確,但走勢出現牛皮盤檔時,應+DI14和-DI14發出的買賣訊號視為無效。

(2)平均動向指標ADX的應用法則

趨勢判斷。當行情走勢朝向單一方向發展時,無論是漲勢或跌勢,ADX值都會不斷遞增。因此,當ADX值高於上日時,可以斷定當前市場行情仍在維持原有趨勢,即股價會繼續上漲,或繼續下跌。特別是當+DI與ADX同向上升,或-DI與ADX同向上升時,表示當前趨勢十分強勁。

牛皮市判斷。當走勢呈牛皮狀態,股價新高及新低頻繁出現,+DIL和-DI愈走愈近,反復交叉,ADX將會出現遞減。當ADX值降低至20以下,且出現橫向移動時,可以斷定市場為牛皮市。此時趨勢無一定動向。投資者應持觀望,不可認為±DI14發出的訊號入市。

當走勢維持某種趨勢時,+DI14和-DI14的交叉突破訊號相當準確,但走勢出現牛皮盤檔時,應將+DI1L4和-DI14發出的買賣訊號視為無效。

轉勢判斷。當ADX值從上漲高點轉跌時,顯示原有趨勢即將反轉,如當前處於漲勢,表示跌勢臨近,如當前處於跌勢,則表示漲勢臨近。此時±DI有逐漸靠攏或交叉之表現。ADX在高點反轉斬數值無一定標準,一般以高度在50以上轉跌較為有效。觀察時,ADX調頭向下,即為大勢到頂或到底之訊號。

3.使用心得

1.±DI交叉訊號比其他指標的反映慢,故對中長線投資具有較好的指導作用,對短線投資者意義不大,如果一定要做短線交易,可將週期定為半小時或一小時。對±DI交叉訊號應儘量避免使用,可改用KD或MACD的交叉來指導買賣。±DI的交叉可用來判斷股價的運行趨勢,以輔助ADX辨別方向。

2.指標週期應設長一點,才能發揮效果。

3.經常會發生ADX已經轉折,但是股價仍然持續行進,沒有發生反轉的情況。

4.如果投資者錯過了±DI交叉的訊號,則可在ADX交叉ADXR的時候介入。

5.DMI應設定為7天或14天。

6.在強勢市場中ADX也會失真,但仍應照ADX的轉折訊號操作,因為指標本身會自行修復,這時仍可按其知識操作。

7.ADX的轉折必須在50 以上發生才有效,一般ADX轉折後,會持續下降至20左右。如果ADX僅下降至 40~60之間便再度回頭上升,這是大行情來臨的前兆。

8.當ADXR低於20 時,表明市場低迷,所有指標將失去效用,這時應果斷離場。當ADXR介於20~25之間時,僅布林線有參考價值。

4.評價

(1)不需要主觀判斷,只需要在有效市場訊號下採取行動。而且上升指標與下降指標的交錯訊號容易理解。

(2)在動向指數中增添ADXR指標,能夠擴充動向的指數的功能。ADXR是ADX的“評估數值”,其計算方法是將當日的ADX值與14日前斬ADX值相加後除以2得出。ADXR的波動一般較ADX平緩,當±DI相交,發出買賣訊號後,ADXR又與ADX相交,則是最後的出入市機會,隨後而來的行情較急,因此應立即採取行動。

ADXR還是市場的評估指標,當ADXR處於高位時,顯示行情波動較大,當ADXR處一低檔,則表明行情較為牛皮。

(3)計算複雜,公式不易掌握。

指標談之DMI

DMI動向指標(亦叫趨向指標)是研判股價在升跌之中供求的均衡點,即:股價變化直接作用供求雙方失衡再到失衡……的迴圈過程,從而判定股市的態勢,以決定投資行為。在股市中,買賣雙方的力量變化會影響股價指數變化。多方投入大量資金,希望創下新高股指。而空方拼命打壓股指。因此,當日股價指數的最高點和最低點基本反映了多空雙方的實力。DMI指標是力圖反映這種趨向的一種實用技術指標,它包括DM、DI、DX、ADX等,下面分別介紹。

應用原則:

1:DMI本身含有+DI、-DI、DX、ADX指標,這幾項指標要配合看。除外,配合其他外部指標共同研判。

2:DI上升、下降的幅度均在0至100之間。多方實力強,+DI值放大並趨近100,股指可能會繼續提高。反之,若空方實力強,-DI值放大並趨近-100,股指會繼續下落。如果+DI變小並趨近0,反映了多方勢頭減弱。如果-DI變小並趨於0,反映空方勢頭減弱。股指分別會止升、止跌。投資者可根據+DI、-DI的變化趨向,摸清多空的實力,擇機而動。

3:從相對強弱分析,如果+DI大於-DI,在圖形上則表現為+DI線從下向上穿破-DI線,這反映了股市中多方力量加強,股市有可能高走一段,因此,投資者速買再速賣,不可賣進惜售,待股價衝頂回落後會造成損失。

如果-DI大於+DI,在圖形上則表現為-DI線從下向上穿透+DI線,反映股市中空頭正在進場,股市有可能低走。因此,投資者應速賣股票,看準認底部後再買進股票。

如果+DI和-DI線交叉且幅度不寬時。表明股市進入盤整行情。投資者要觀察一段,待機行事。

4:對DX,投資者應注意:DX活動區間在0-100內,如果DX趨向100,表明多空某一方的力量趨於零。如果DX值大,表明多空雙方實力相差懸殊;如DX值小,表明多空雙方實力接近。如果DX趨向零,表明多空雙方的實力近似相等。 一般講,DX值在20至60間,表明多空雙方實力大體相等,輪換主體位置的可能性大。投資者此時易把握自己的位置,看準時機,空頭轉多頭,或相反。

DX值穿破60,表明多空雙方力量拉開,多頭或空頭各方漸漸主動,或超賣,或超買。DX值穿破20,表明多空雙方力量均衡,多空雙方都主動回撤,買賣不活。此2種情況,投資者既不可過於急躁,又不可過於謹慎,要擇機而動,大膽心細。

5:如果DX、DI值同時上升,表明多頭實力加強,市場有上升的勁頭。投資者應速買而後速賣。如果DX、DI值同時下降,表明空方主力進場,市場下跌不可避免。投資者速賣後,待新底形成再買進。如果DX線位於+DI線上方並回落,表明行情雖在上升,但結束上升行情的時間已到,投資者不可再盲目追漲。如果DX線位於-DI線上方並回落,表明行情雖在下跌,但下跌的認底部已形成,熊市將結束,投資者可適當買進股票。

6:對ADX,投資者應注意:

單一動向:股市行情以明顯的動向單一向一力發展,不論是上升還是下降,ADX值此時會逐漸嗇並持續一段時間。面對這種單一動向,或DI上升、下降值與ADX同向上升時,投資者可順其操作,即加入多頭,或加入空頭。但注意,長時間的跟風也會造成損失。

牛皮動向:當股市指數新高、新低點反復交叉,忽升忽降時,ADX會表現為遞減態勢,牛皮市膠著目前股市。當ADX逐降到20以下時,+DI和-DI呈現橫向走勢,投資者應暫停交易,伺機而動。此時,DMI動向指票只能參考,不能完全依此入市。

反轉動向:當ADX由升轉降時,高於50以上時說明行情反轉來臨,如果在漲勢中,ADX在高點由升轉降時,表明頂部到頂,漲勢將收場。投資者應調整多頭行動。反之,在跌勢中,ADX也在高點由升轉降時,表明底部到底,跌勢將收場,投資者應調整空頭?例子為2003.12期間的個股。最近一段時間大盤非常疲軟,而一些小盤個股的行情則較為火爆,有些股票在出現漲停反彈之後還能持續上漲,有的則很快被打回原形,許多投資者不知道該如何對這些股票的後市行情做一個正確的判斷,現在我們就用DMI指標來做一個甄別。

如果在底部出現漲停反彈的個股符合以下條件,則後市持續上漲的可能性會大一些:

1、在漲停出現之前,股票已經持續下跌,屬於超跌個股,在漲停的前一天,DMI指標的4條指標線均處於相對低位,而且+DI的值在4條指標線中最小;

2、漲停當日,成交量明顯放大;

3、漲停當日,+DI同時上穿三條指標線。

周線DMI選股法主要有下面兩種方法:

第一種方法:周線±DI金叉買入法。周線±DI金叉買入法要滿足的條件是:?周線±DI金叉。?當周成交量大於5周均量(大於1.5倍以上更好)。?當周以放量周陽線向上突破20周均線,或股價已在20周均線上方運行時出現放量周陽線。例:東凱膠片(600135),2003年5月26日至30日這一週,周線±DI金叉;當周成交量大於5周均量(大於1.5倍以上);當周以放量周陽線向上突破20周均線,滿足買入條件。以當周均價10.50元買入,6月16日至20日這周以均價13.40元賣出,每股賺2.90元,三個交易周獲利27.5%。需要說明的是:有時,周線±DI金叉時當周成交量沒有大於5周均量,而下周出現補量周陽線。出現此種情況,周線±DI金叉仍可視作有效,出現補量周陽線時可買入。例:寶鋼股份(600019),2003年10月8日至10日這周,周線±DI金叉,但當周成交量沒有大於5周均量。10月13日至17日這周卻出現補量周陽線。以當周均價5.50元買入,11月10日至14日這周以均價6.50元賣出,每股賺1.00元,4個交易周獲利18%。(獨家證券內參,披露更多內幕……)

第二種方法:周線±DI呈喇叭口買入法。此種買入法要滿足的條件是:?±DI呈喇叭口狀。?當周成交量大於5周均量(大於1.5倍以上更好)。?股價已在30周均線上方運行時出現放量周陽線。例?:淩鋼股份(600231),2003年3月31日至4月4日這一週,周線±DI呈喇叭口狀,當周成交量大於5周均量(是2.5倍);股價已在30周均線上方運行時出現放量周陽線,滿足買入條件。以當周均價5.50元買入,4月14日至18日這周以均價9元賣出,每股賺3.50元,不到三個交易周獲利63%。例?:桂林旅遊(000978),2003年8月18日至22日這周,周線±DI呈喇叭口狀;當周成交量大於5周均量;股價已在30周均線上方運行時出現放量周陽線,滿足買入條件。以當周均價17元買入,9月8日至12日這周以均價20元賣出,每股賺3元,三個交易周獲利18.2%。

綜合運用DMI與CDP黃金組合

7日DMI形成黃金交叉是中線最佳買點

動向指標即DMI,是通過對股價在上升或下跌行情末期供求關係的變化即多空雙方力量強弱的轉化的分析,從而對股價運行趨勢作出判斷的技術指標。DMI一般適用於對中期趨勢的判斷,特別是單邊中期上漲趨勢和單邊的中期下跌趨勢,而對橫向整理的盤局較不適用。DMI,由4條線組成,即上升動向+DI、下跌動向-DI、平均動向ADX和ADX的評估數值ADXR,其中+DI、-DI用於買賣時機的判斷,ADX用於趨勢的確認,而ADXR往往較少運用。DMI中的4條線都始終在0-100之間波動。一般常用的參數有5日、7日和14日的DMI,這裡我們介紹最常用的7日DMI判斷買入時機的方法。在下跌趨勢中,由於空方力量強于多方力量,資金不斷從股市抽離,股價不斷創出新低,DMI中上升動向+DI不斷下降,下跌動向-DI不斷上升,致使-DI在+D

I之上形成空關頭排列,任何一次折反彈都是出貨的機會。但在經過較長時間和較大幅度的下跌之後,股價的下跌動力減弱,股價下跌速度明顯減緩甚至不再創出新低而開始反彈或橫向運行,有構築底部跡象,-DI由上升轉為下行、+DI也由下行轉為上升,兩線有收口的跡象。當股價創出近7日新高時+DI就會上穿-DI形成黃金交叉,表明買方力量強于賣方力量,有新多資金入場,下跌趨勢結束,中期上升趨勢開始,是中線的最佳買入時機。

分析與操作要領

(1) 前面提到DMI主要適用於單邊上漲或單邊下跌的中期趨勢的判官,而對於盤局階段不太適用。那麼單邊上漲或單邊下跌初期,怎樣才知道後市會有真正的單邊上漲或下跌行情呢?一般來說,如果前期股價邊續上漲時間已長、漲幅已大,而+DI下穿-DI形成死亡交叉後市往往會有中期下跌,相反,如果前期股價一路持續下跌,跌幅已深,-DI也一直在+DI之上運行,突然+DI突破-DI形成黃金交叉,並伴隨成交量明顯放大,可認為後市應有一波中期上升行情。

(2) 在+DI上穿-DI之後,股價一般處於上升趨勢中,只要+DI與-DI仍保持多關頭排列,任何一次的股價回調都是較佳的買入時機,特別是在上升行情初期。

(3) 在上升趨勢中,經過一段時間的調整,+DI再次上穿-DI形成黃金交叉,是調整流器結束新的上升浪開始的信號,也是買入時機。

(4) 在上升趨勢中,股價不斷創出新高,但+DI並不一定創新高甚至明顯背離,只要+DI仍在-DI之上呈多關頭排列且ADX繼續上行,說明上升行情仍將持續,仍應持股等漲。

(5) 由於DMI主要用於中期趨勢的判斷,當+DI上穿-DI形成黃金交叉時往往離底部有一定距離。因此,要想真正買在底部或底部區域,尚需結合其他分析方法判斷。另外,止損點的設立也是必要的,特別是在下跌趨勢中,有時誤將整理當成底部,待+DI上穿-DI時買入,股價卻並不上漲,反而再破位下跌,+DI很快下穿-DI形成死亡交叉,應暫時止損退出觀望。

DMI屬於趨向類指標, 用於辨別行情是否發生轉變。一旦市場變得有利可圖時, DMI立刻會引導投資者進場,並且在適當的時機提醒投資者退場。然而,該指標只適用於市場行情的發展期, 而對牛皮盤局時, 該技術指標略顯不足,而CDP則是一個良好的牛皮盤局操作指標。

DMI指標包含四條線, 一條是正DI,第二條是負DI,這兩條線的交叉訊號是指導投資買賣的。當正DI上交叉負DI為買進,而正DI下交叉負DI為賣出,這一買賣法則在滬深兩市的運用中感覺反應過快,容易引入誤入陷阱。因此,在一個投機性較強的市場中不易運用, 以免給投資者帶來傷害。第三條是ADX線,又稱方向線,是為操作者設計的買賣線,該線不管市場是處於一個多頭還是一個空頭,ADX均會向上運動,每當ADX線在50以上向下轉折之際,也就是市場發生轉變之時,即在上漲的股票此時可獲利了結,而對一個連續下跌的股票已到終點,買進時機到來,而且準確性相當高。第四條線ADXR線被稱為評估線,是對市場性質評估而設定的一條線,簡單的說,當ADXR在25以上時,表示市場比較活躍,若ADXR逐漸下跌至25-20之間時, 市場已經進入了無趨勢狀態,即人們稱的牛皮市。此時,應立刻停止使用DMI指標,投資人應改用順勢操作法CDP來獲利。

CDP指標對廣大的投資者來說是一個比較陌生的老指標。 它沒有引起投資者的注意主要是在現在市場上的技術分析軟體中,沒有在靜態和動態技術欄中設定,而是在各股的分時走勢或K線圖狀態中的分筆或成交明細中隱藏, 只有在各股中處於上述狀態下,連續按"+"或"-"鍵才能顯現。同時,市場上的技術叢書中也無介紹, 從而造成無人問津的境界。實際上CDP技術指標在一個牛皮盤局中是一個較好的高拋低吸的短線操作工具。該指標與其他技術指標不同之處是沒有曲線圖表, 只有AH、NH、CDP、NL、AL五個數據,其運用法則為:NL和NH是進行短線進出的最佳點位, 即:投資者想當日賣出時,把價格定在該股票CDP指標中的NH值上。若投資者想低價買入該股票,一般把買入價設在NL值上均會成功。而對波段操作者而言AH值和AL值是引導進出場的條件。凡是當然股價向上突破AH值時,股價次日還漲,而股價跌破AL值時,則股價次日將續跌。從滬深兩市實踐中證明每當一個連續下跌中的股票, 若某日該股突破AH值時,有80%的概率是反轉信號,若一個連續上漲的股票,某日股價下跌破AL,則升勢宣告結束,因此,該組數據所提供的反轉信號要比其他技術指標超前一些。 而CDP值只說明股價現階段的強弱情況, 當股價高於該股CDP值時,現階段市場偏強。反之,偏弱。該技術指標不僅運用簡單,並且買賣點位明確,準確率也非常高。

什麼是平均趨向指標

平均趨向指數(ADX)是另一種常用的趨勢衡量指標。與趨向系統(DMI)同樣是由威爾斯·威爾德(Welles Wilder)所著,利用多空趨向之變化差離與總和判定股價變動之平均趨勢,可反映股價走勢之高低轉折,但無法掌控波段獲利水準,因此,發生信號頻率甚多而獲利卻不穩定,常用於輔助其他指標系統操作。

ADX無法告訴你趨勢的發展方向。可是,如果趨勢存在,ADX可以衡量趨勢的強度。不論上升趨勢或下降趨勢,ADX看起來都一樣。ADX的讀數越大,趨勢越明顯。衡量趨勢強度時,需要比較幾天的ADX 讀數,觀察ADX究竟是上升或下降。ADX讀數上升,代表趨勢轉強;如果ADX讀數下降,意味著趨勢轉弱。當ADX曲線向上攀升,趨勢越來越強,應該會持續發展。如果ADX曲線下滑,代表趨勢開始轉弱,反轉的可能性增加。單就ADX本身來說,由於指標落後價格走勢,所以算不上是很好的指標,不適合單就ADX進行操作。可是,如果與其他指標配合運用,ADX可以確認市場是否存在趨勢,並衡量趨勢的強度。

平均趨向指標的計算步驟

ADX是衡量+DI13與-DI13之間的差距(上升動向+DM、下降動向-DM)。

計算過程分為兩個步驟:

1、計算每天的趨向指標DX: DX=[(+DI13)-(-DI13)]/[(+DI13)+(-DI13)]*100

舉例來說,+DI13=34;-DI13=18,則DX=(34-18)/(34+18)*100=16/52*100=30.77,四捨五入=31。

2、取DX的移動平均(例如:13天的EMA),則為“平均趨向指標”ADX。當趨勢很健全時,+DI13與-DI13之間的差距與ADX都會上升;當趨勢反轉或市場進入橫向區間時,ADX會下降,順勢交易應該取ADX的上升階段,而不是ADX的下降階段。見下圖:

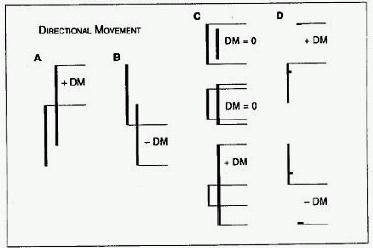

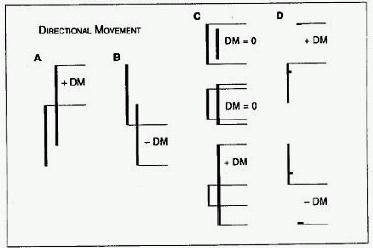

趨向變動值是指今天區間超出前一天區間的最大部分。見下圖:

A、如果今天的區間向上超出前一天的區間,這是屬於正趨向變動(+DM)。

B、如果今天的區間向下超出前一天的區間,這是屬於負趨向變動(-DM)。

C、如果今天的區間位在前一天的區間之內部,或今天的區間向上與向下走出前 一天區間的距離相等,這是屬於沒有趨向變動(DM=0)。如果今天的區間向上或向下超出前一天區間的距離不等,這可能是正趨向變動或負趨向變動,取決於另一個超出部分比較在。

D、如果今天出現漲停板,+DM代表今天收盤價與前一天最高價之間的距離。如果今天出現跌停板,-DM代表今天收盤價與前一天最低價之間的距離。群眾的行為趨向系統是衡量多頭空頭將價格推出前一天交易區間的能力,藉此判斷多/空力量的變化。如果今天的高價大於前一天的高價,顯示市場群眾的多頭看法轉強。

如果今天的低價小於前一天的低價,顯示市場群眾的空頭看法轉強。兩條趨向線(+DI13與-DI13)的相對位置可以顯示趨勢。當正趨向線高於負 趨向線,顯示多頭主導市場。當負趨向線高於正趨向線,顯示空頭力量比較強,交易應該順著上側趨向線的方向。

當兩條趨向線之間的距離拉開,平均趨向指標ADX將上升,這代表市場主導群的力量轉強,處在劣勢的一方更加疲弱,既有的趨勢應該繼續發展。當ADX上升時,應該根據上側趨向線的方向採用順勢方法進行交易。當兩條趨向線之間的距離拉近,平均趨向指標ADX將下降,這代表市場主導群的力量轉弱,處在劣勢的一方正在扭轉局面,行情進入混亂的階段,最好不要採用順勢交易的方法。

平均趨向指標的交易法則

1、當+DI13大於-DI13時,僅由多方進行交易。當-DI13大於+DI13時,僅由空方進行交易。最適合進場做多的時機是:+DI13與ADX都位在-DI13的上方,而且ADX上升,這代表上升趨勢正在轉強,建立多頭部位之後,停損設定在最近次要低點的下側。最適合進場做空的時機是:-DI13與ADX都位在+DI13的上方,而且ADX上升,這代表下降趨勢正在轉強,建立空頭部位之後,停損設定在最近次要高點的上側。

2、當ADX下降時,代表市場逐漸喪失方向感。這就如同漲、退潮之間的水流方向變幻莫測。當ADX下降時,最好不要採用順勢交易方法,因為經常發生反覆的訊號。

3、當ADX下降而同時低於兩條趨向線,這代表沉悶的橫向走勢。不可採用順勢交 易方法,但應該開始準備,因為這相當於是暴風雨之前的寧靜,主要的趨勢經常由此發動。

4、當ADX下降而同時低於兩條趨向線,這是趨向系統發出最佳訊號的位置。這種情況維持愈久,下一波走勢的基礎愈穩固。當ADX由兩條趨向線的下側位置開始翻升,代表行情已經驚醒過來。在這種情況下,如果ADX由底部向上翻升四點(例如:由9到13),相當於宣告新趨勢的誕生,代表熱騰騰的多頭市場或空頭市場已經出爐。當時,如果+DI13位在上方,則買進而停損設定在最近次要低點的下側;如果-DI13位在上方,則放空而停損設定在最近次要高點的上側。 舉例來說,假定兩條趨向線都位在讀數12之上,而且+DI13高於-DI13,如果ADX的讀數由8上升到12,代表新上升趨勢的開始。在另一方面,假定兩條趨向線都位在讀數13之上,而且-DI13高於+DI13,如果ADX的讀數由9上升到13,代表新下降趨勢的開始。

趨向系統的訊號:趨向線可以顯示趨勢。當+DI位於上側,應該由多方進行交易,當-DI位於上側,應該由空方進行交易。當ADX上升而介於兩條趨向線之間,這最適合採用順勢交易的方法,當時的趨勢是處於最動態的階段。 當ADX跌落到兩條趨向線的下側,並停留數個星期之久,這代表平靜而沉悶的行情。趨向系統可能在此發出最佳的訊號。一旦ADX“驚醒”而翻升四點(舉例來說,由10到14),這代表最強烈的訊號。應該順著最上方趨向線的方向交易。這類的訊號經常發生在主要趨勢的初期,就目前的走勢圖來說,在日圓漲勢即將發動之前,ADX於九月份由9上升到13,由於+DI位在上方,這是一個買進訊號。

趨向系統具有一個獨特的功能,它可以告訴你,主要的新趨勢何時可能開始,對於特定的市場,這類的訊號可能每年發生一、二次,宣告小牛或小熊的誕生。當時,金額上的風險通常有限,因為趨勢才剛形成,價格波動很低。

5、當ADX上升而同時高於兩條趨向線,代表行情過熱。在這種情況下,當ADX向下反轉,代表主要的趨勢可能發生突變,部位應該獲利了結。如果你同時交易數口契約,至少應該了結一部分。市場指標可能提供明確或模糊的訊號。舉例來說,價格跌破低點或移動平均轉變方向,這都屬於明確的訊號。ADX向下反轉,則是屬於模糊的訊號。當你察覺ADX由上翻下時,加碼必須非常非常謹慎,你應該開始獲利了結,尋找出場的機會而不應該再加碼。

[公式研究]趋向指标DMI

趋向指标简称 DMI (Mirecitonal Movement Lndex), 是分析技术大师威尔德(J.W.Wilder)自认为是最有成就,也最实用的一套技术分析工具.趋向指标的基本原理探求价格上升及下跌过程中的"均衡点"(EQUILIBRIUM POINT),亦即供需求关系由 "紧张" 状况,通过价格的变化而达致'和谐',然后再 因价格供需的相互影响下,再导致紧张的循环不息过程.

(1) 计算公式:

1、趋向指标的第一步工作,先来确认基本的 "趋向变动值",(DM)是上涨, 亦+DM与-DM来表示涨跌的趋向变动值。趋向变动值为当日价格波动幅度 大于昨日价格的部份的最大值。即在意义上,趋向变动值可表达出价格波 动增减的幅度。

2、在了解趋向变动值后的第二步工作是找出"真正波幅"。真正波幅(TR), 是当日价格与前一日收盘价格比较之后,取得最大变动值。

比较的方式有下列三项。

A、当日最高价与最低价的差距,即当日最高价减去当日最低价。(H-L)。

B、当日最高价与昨日收盘的差距。(H-PC)。

C、当日最低价与昨日收盘的差距。(L-PC)。

将上述三项差距比较之后,数值最大者,即为当日的真正波幅。

3、计算出正负趋向变动值(+-DM)与真正波幅(TR)后,第三步便要找出 '方向线'(Direcitonal Indicator)。

方向线(DI)为探测价格上涨或下跌的指标,分别以正负来表示

'上升方向线'(+DI)及'下跌方向线'(-DI)。

上升或下跌方向线的计算方法如下:

+ DI = + DM / TR×100

- DI = - DM / TR×100

但要使方向线具有参考的价值,则心须要相当时期的累进运算。

威尔德认为最适当的周期是14天。

计算时,分别将14天内的+DM、-DM及TR平均,所得到的数值分别为

+DM14、-DM14及TR14。

因此14天的上升或下跌方向线的计算方法如下:

+ DI14 = +DM14 / TR14 X 100

- DI14 = - DM14 / TR14 X 100

在得到正负方向线(+-DM)的数值后,由于其数值也永远介于 0 与 100之间,因此也方便的用于在图表上绘制. 14天上升方向(+-DM)表示 最近14天以来实际上涨力量的百分比。而14天下跌方向线(-DI14)则表 示最近14天以来实际下跌力量的百分比。

假设价格持续下跌,那么趋向变动值不断出现, 将使下跌方向线的数值 不断的升高;相对的上涨方向线则呈下降的导向。

当价格上涨时,则上述情况的相反导向即将出现于图形上,而在盘档 (牛皮盘)时,上升与下跌方向线差异将非常微小。

4、趋向指标除了上升,下跌方向线外,另一条指标为'趋向平均线'。 在计算趋向平均线以前,须先计算出'趋向值'。

A、趋向值(DX)的计算为:

DX = DI DIF / DI SUM X 100

DI DIF = 上升方向线与下跌方向线的差

DI SUM = 上升方向线与下跌方向线的和

B、由于趋向值的变动性很大,因此以14天平滑运算, 即得到所要的趋向 平均值(ADX)。

(2)应用法则:

任何技术分析工具都有本身的优点与缺点,趋向指标亦不例外。在运用方面, 由于其本身属于一个趋势判断的系统,因此受到市场行情的趋势是否明显的限制。 假若市场行情价格的波动非常明显的维持一个趋势,根据这个指标的买进讯号或 卖出讯号,其绩效利益是无庸置疑的。但若是行情处于牛皮盘档时,这个指标的 买卖讯号的效果不理想。基本上这个指标的功能在于判别市场趋向的功能较大。

属于较为长期交易的指标。

趋向指标的系统中, 最主要的在于分析 '上升方向线' +DI;'下跌方向线'

-DI 与 '趋向平均值' ADX 等三条线之间的关系。

1、'上升方向线'+DI与 '下跌方向线'-DI的功用:

a:当图形上+DI从下向上递增突破-DI 时,显示市场内部有新多头进场,

愿意以较高的价买进,(由于有创新高的价格,使+DI上升,

-DI下降)因此为买进讯号。

b:相反的,-DI从下向上突破+DI,显示市场内部有新空头进场,愿意以

更低的价格卖出,因此为卖出讯号。

2、'趋向平均值' ADX 的功用:

ADX为 '趋向值' DX的平均数。DX是根据+DI与 -DI 两个数值计算出,

即+DI与-DI间的差(绝对值)除以总和的百分比。由于DX的数值容易

受到市场行情意外的影响,因此透过平均数的方法,求取'趋向平均值'

ADX,用以消除杂讯。

其功用:

A、判断行情趋势Trend:

在一个行情趋势非常明显的朝单一方向前进时,无论其为上涨或下跌, ADX 值会逐渐增加。换言之,当 ADX值持续高于前一日地,我们可以断 定此时市场行情,维持在一个固定方向的趋势,即行情价格持续上涨, 或 持续下跌。

B、判断行情是否牛皮盘档:

当市场行情反复地涨跌时,ADX会出现递减。原因为价格虽然有新高价出 现,同时亦会有新低价出现, 因而致使+DI与-DI数值愈拉愈近,ADX值 也逐渐减少。

当 ADX数值降低到20以下,且呈现横方向是进行时,我们可以断定此 时市场气氛为 '牛皮盘档' 。投资者应即出场观望,或者起码不应以'趋 向指标 '作为买卖交易的依据。

C、判断行情是否到顶或到底:

当ADX数值从上升的倾向转而下降之时,显示行情即将反转。即在涨势中, ADX 在高点由升转跌,表示涨势将结束;反之,在跌势中,ADX也在高点 由升转跌,亦表示跌势将告结束。ADX的数值在高点反转的标准并无一定 的依据,投资者观察的方法,是在 ADX由高点掉头下跌之际,便是行情到 顶或到底的讯号。

趨向指標DMI(Directional Movement Index): 本指標對「加減碼」的判別有極大的幫助

趨向指標DMI是美國技術分析大師威爾斯-王爾德(Wells.Wilder)發明的一套技術分析工具。主要是藉由分析股票價格在上升及下跌過程中,所展現力量變化的連貫性,以計量分析的方法,研判市場上的未來價格變動力量,來決定波段操作或短線進出,並提供投資人在投資金額上加減碼的依據。

絕大部分指標,都是以每一日的收盤價或漲跌幅變化來計算出不同的分析數據,其不足之處在於忽略了每一日的高價與低價的波動幅度,在期貨市場中、高低點的影響尤其重要,它代表著停損出場的位置。 而若以單日行情來看,有可能兩天K棒收盤價一樣,但其中一天波動不大,而另一天震幅卻在7%以上,那麼這兩天的意義絕對不同。而趨向指標DMI便是把每日的高低波動的幅度因素計算在內,來分析預測未來的走勢。

應用如下(可同步運用在選擇權操作上):

1. 當+DI曲線在-DI曲線上時,表示上升動能強於下降動能,所以+DI向上穿過-DI時,為買入信號。若ADX曲線伴隨上升,則股價的漲勢更強。 (可伴隨買入買權buy call。)

2. 當-DI曲線在+DI曲線上時,表示下升動能強於上降動能,所以-DI向上穿過+DI時,為賣出信號。若ADX曲線伴隨上升,則股價會出現較急跌勢。(可伴隨買入賣權buy put。)

3. ADX曲線的功用是輔助判斷漲勢和跌勢的強弱是否延續的反轉信號。ADX在50以上的區間及20以下的區間有重要技術含義(實際運用須視商品特性而訂),而其轉折點也是非常重要的買賣信號。

4. 當ADX曲線位於+DI曲線和-DI曲線的下方,特別在20以下時,代表股價處於整理期,應退出觀望(可伴隨賣出買權sell call或賣出賣權sell put或同步賣出,形成選擇權策略中的莊家策略。);而 ADX曲線從20以下向上爬升時,不論當時股價是否漲跌,都可認定,將產生一段有相當幅度的行情。

5. ADX曲線向上運行,代表目前的趨勢正在加強。此時若+DI曲線在其上,代表當前趨勢為上升行情;反之,如果-DI曲線在其上,代表當前趨勢為下跌行情。ADX曲線一旦高於50以上,由上升轉為下降,意味著之前的行情開始轉變。 (時間價值開始耗損,可將選擇權之買方進行獲利了結。)6. 當ADX曲線在低檔愈久,也代表一種預告信號,一旦向上揚升,對期貨交易者而言,此時即將可能產生波段行情,主要可用在投入資金的比例(加減碼)。

算法簡介如下:先算出DM值:包括+DM{正趨向變動值} 及 -DM{負趨向變動值}

須計算「+DM」、「-DM」、「真實+DM」、「真實-DM」、「+DM(14)」、「–DM(14)」

1. 把當日最高價減去前一日最高價 = +DM。

2. 前一日最低價減去當日最低價 = -DM。

3. 若+DM>-DM成立,且+DM大於0,則「真實+DM」= +DM,若+DM小於等於0,則「真實+DM」= 0。

4. 同理,若+DM<-DM且-DM大於0,則「真實-DM」= -DM,若-DM小於等於0,則「真實-DM」= 0。

5. 接下來計算 +DM(14)與 –DM(14)之值。

起始值:可先用前14天之「真實+DM」的平均數做為第一天之+DM(14),用前14天之「真實-DM」的平均數做為第一天之-DM(14),而後計算如下:

當日+DM(14)=前一日+DM(14)*(13/14) + 當日真實+DM*(1/14)當日-DM(14)=前一日 -DM14*(13/14) + 當日真實 -DM*(1/14)

再算出TR值 (當日價格與前一日價格相比之最大波動值)

TR(True Range)為波動實值,其算法為取以下三值中的最大一值,如下:

1、為當日最高價減去當日最低價。

2、∣Ht-C(t-1)∣ 為當日最高價減去前一日收盤價的絕對值。

3、∣C(t-1)-Lt∣為前一日收盤價減去當日最低價絕對值。

公式TR=MAX(Ht-Lt,∣Ht-C(t-1)∣,∣C(t-1)-Lt∣)

可簡化為 TR=MAX(H,L,前日收)-MIN(H,L,前日收)

再計算 TR(14):起始值計算比照DM(14)之計算方式,取前14根做平均數。當日TR(14)=前一日TR14*(13/14) + 今日TR*(1/14)

以上為合併DM值與TR值之呈現:

然後算出DI值

+DI(14)=+DM(14)/ TR(14) * 100

-DI(14)=-DM(14)/ TR(14) * 100

如果+DI(14)為36,代表上攻力道中有36﹪的價格變動是真實有效的,如果-DI(14)為20,代表下殺力道中有20價格變動是真實有效跌破的。而真實有效的值才可列入ADX的計算。 例:以下列五個圖形來論,不論圖形之1、3、4之TR值都是相同的,因為前一根K棒收盤被這一根K棒高低點包住,所以若+DM相同,其對+DI的貢獻度是一樣的;較不同的應是1與2的比較,一般來說圖形2是從空頭直接拉上來的,感覺好像是比較強,可是在+DI的解釋反而是較小的(因為分子+DM一樣、但圖2之TR值比圖1大,分母大、值就小),代表圖2之後較易盤整,也就是急速轉折後勢易盤;而下列對DI貢獻最大的為圖5,表示開高走高在多頭的意義也是最大的,也就是創新高的能力會直接反應在此指標上。

最後算出DX及ADX

ADX(趨向平均線)是用來判別14日內價格變動趨勢的明顯度,計算如下:

1、先取DX值:DX=∣(+DI 14)- (-DI14)∣/ ((+DI14)+ (-DI14))。

再取ADX值:起始值計算比照DM(14)之計算方式,取前14根做平均數。

當日ADX(14)=前一日ADX*(13/14) + 今日DX*(1/14)

2、ADX向上,表示價格變動的趨勢力量愈大,亦愈有可能產生連續行情,反之若向下,通常伴隨著是橫向整理。ADX愈大、代表目前市場上潛藏的動能愈強,任何方向皆可能有波段產生。

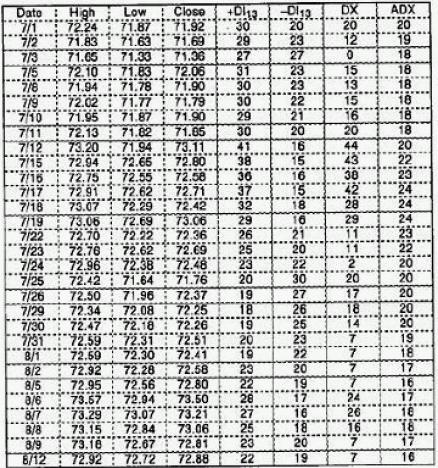

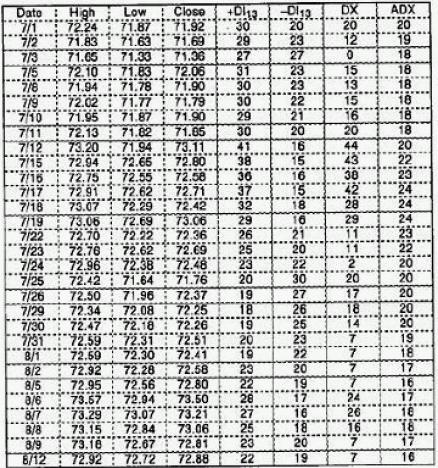

以下為一歷史資料試算,給有興趣的投資人參考:

日期

最高

最低

收盤

+DM

-DM

真+DM

真-DM

真+DM14

真-DM14

TR

TR14

+DI

-DI

DX

ADX14

2006/10/18

7057

6976

7025

2006/10/19

7033

6961

6981

-24

15

0

15

72

2006/10/20

7026

6997

7017

-7

-36

0

0

45

2006/10/23

7050

6977

7049

24

20

24

0

73

2006/10/24

7120

7058

7097

70

-81

70

0

71

2006/10/25

7105

7060

7060

-15

-2

0

0

45

2006/10/26

7125

7072

7093

20

-12

20

0

65

2006/10/27

7130

7077

7093

5

-5

5

0

53

2006/10/30

7035

6976

6981

-95

101

0

101

117

2006/10/31

7009

6966

7002

-26

10

0

10

43

2006/11/1

7025

6992

7003

16

-26

16

0

33

2006/11/2

7072

6956

7063

47

36

47

0

116

2006/11/3

7179

7055

7141

107

-99

107

0

124

2006/11/6

7156

7045

7115

-23

10

0

10

111

2006/11/7

7211

7163

7183

55

-118

55

0

24.571

9.714

96

76.000

32.33

12.78

43.333

2006/11/8

7190

7154

7156

-21

9

0

9

22.816

9.663

36

73.143

31.19

13.21

40.496

2006/11/9

7232

7110

7128

42

44

0

44

21.187

12.116

122

76.633

27.65

15.81

27.237

2006/11/10

7164

7102

7162

-68

8

0

8

19.673

11.822

62

75.587

26.03

15.64

24.929

2006/11/13

7178

7110

7132

14

-8

14

0

19.268

10.977

68

75.046

25.68

14.63

27.411

2006/11/14

7212

7162

7206

34

-52

34

0

20.320

10.193

80

75.399

26.95

13.52

33.188

2006/11/15

7266

7216

7247

54

-54

54

0

22.726

9.465

60

74.299

30.59

12.74

41.194

2006/11/16

7270

7231

7248

4

-15

4

0

21.388

8.789

39

71.778

29.80

12.24

41.750

2006/11/17

7274

7238

7257

4

-7

4

0

20.146

8.161

36

69.222

29.10

11.79

42.338

2006/11/20

7248

7205

7220

-26

33

0

33

18.707

9.936

52

67.992

27.51

14.61

30.625

2006/11/21

7311

7226

7306

63

-21

63

0

21.871

9.226

91

69.636

31.41

13.25

40.664

2006/11/22

7345

7297

7343

34

-71

34

0

22.737

8.567

48

68.090

33.39

12.58

45.267

2006/11/23

7427

7337

7394

82

-40

82

0

26.971

7.955

90

69.655

38.72

11.42

54.446

2006/11/24

7437

7363

7433

10

-26

10

0

25.758

7.387

74

69.966

36.82

10.56

55.428

39.16

2006/11/27

7515

7451

7510

78

-88

78

0

29.490

6.859

82

70.825

41.64

9.68

62.260

40.81

2006/11/28

7475

7435

7454

-40

16

0

16

27.383

7.512

75

71.123

38.50

10.56

56.945

41.97

2006/11/29

7498

7395

7465

23

40

0

40

25.428

9.833

103

73.400

34.64

13.40

44.228

42.13

2006/11/30

7553

7475

7542

55

-80

55

0

27.540

9.130

88

74.443

36.99

12.26

50.203

42.70

2006/12/1

7626

7537

7612

73

-62

73

0

30.787

8.478

89

75.483

40.79

11.23

56.816

43.71

2006/12/4

7674

7585

7658

48

-48

48

0

32.016

7.873

89

76.448

41.88

10.30

60.528

44.91

2006/12/5

7704

7565

7610

30

20

30

0

31.872

7.310

139

80.916

39.39

9.03

62.686

46.18

2006/12/6

7714

7610

7714

10

-45

10

0

30.310

6.788

104

82.565

36.71

8.22

63.405

47.41

2006/12/7

7738

7672

7698

24

-62

24

0

29.859

6.303

66

81.382

36.69

7.75

65.140

48.68

2006/12/8

7679

7598

7633

-59

74

0

74

27.727

11.139

100

82.712

33.52

13.47

42.681

48.25

2006/12/11

7639

7575

7614

-40

23

0

23

25.746

11.986

64

81.375

31.64

14.73

36.468

47.41

2006/12/12

7608

7454

7467

-31

121

0

121

23.907

19.773

160

86.991

27.48

22.73

9.465

44.70

2006/12/13

7500

7375

7450

-108

79

0

79

22.199

24.003

125

89.706

24.75

26.76

3.904

41.79

2006/12/14

7491

7427

7478

-9

-52

0

0

20.614

22.289

64

87.870

23.46

25.37

3.904

39.08

2006/12/15

7568

7525

7540

77

-98

77

0

24.641

20.697

90

88.022

27.99

23.51

8.701

36.91

2006/12/18

7668

7540

7634

100

-15

100

0

30.024

19.218

128

90.878

33.04

21.15

21.944

35.84

2006/12/19

7675

7583

7593

7

-43

7

0

28.380

17.846

92

90.958

31.20

19.62

22.788

34.91

2006/12/20

7678

7602

7662

3

-19

3

0

26.567

16.571

85

90.532

29.35

18.30

23.172

34.07

2006/12/21

7710

7617

7642

32

-15

32

0

26.955

15.387

93

90.709

29.72

16.96

27.319

33.59

2006/12/22

7692

7625

7692

-18

-8

0

0

25.029

14.288

67

89.015

28.12

16.05

27.319

33.14

2006/12/25

7698

7656

7679

6

-31

6

0

23.670

13.268

42

85.657

27.63

15.49

28.163

32.78

2006/12/26

7802

7674

7789

104

-18

104

0

29.408

12.320

128

88.681

33.16

13.89

40.951

33.37

2006/12/27

7845

7778

7795

43

-104

43

0

30.379

11.440

67

87.133

34.87

13.13

45.288

34.22

2006/12/28

7840

7746

7800

-5

32

0

32

28.209

12.908

94

87.623

32.19

14.73

37.212

34.43

2006/12/29

7888

7793

7880

48

-47

48

0

29.623

11.986

95

88.150

33.60

13.60

42.385

35.00

2007/1/2

7992

7880

7988

104

-87

104

0

34.935

11.130

112

89.854

38.88

12.39

51.676

36.19

2007/1/3

8035

7953

7989

43

-73

43

0

35.511

10.335

82

89.293

39.77

11.57

54.914

37.53

2007/1/4

7996

7936

7976

-39

17

0

17

32.975

10.811

60

87.200

37.81

12.40

50.618

38.46

2007/1/5

7989

7828

7830

-7

108

0

108

30.619

17.753

161

92.472

33.11

19.20

26.598

37.62

2007/1/8

7808

7726

7736

-181

102

0

102

28.432

23.771

104

93.295

30.48

25.48

8.929

35.57

2007/1/9

7835

7750

7822

27

-24

27

0

28.330

22.073

99

93.703

30.23

23.56

12.414

33.91

2007/1/10

7761

7670

7693

-74

80

0

80

26.306

26.211

152

97.867

26.88

26.78

0.182

31.50

2007/1/11

7738

7594

7626

-23

76

0

76

24.427

29.767

144

101.162

24.15

29.43

9.853

29.96

2007/1/12

7795

7687

7786

57

-93

57

0

26.754

27.641

169

106.008

25.24

26.07

1.630

27.93

2007/1/15

7833

7746

7804

38

-59

38

0

27.557

25.666

87

104.650

26.33

24.53

3.553

26.19

2007/1/16

7847

7785

7815

14

-39

14

0

26.589

23.833

62

101.604

26.17

23.46

5.465

24.71

2007/1/17

7856

7711

7835

9

74

0

74

24.690

27.417

145

104.703

23.58

26.18

5.233

23.32

2007/1/18

7930

7840

7922

74

-129

74

0

28.212

25.458

95

104.010

27.12

24.48

5.131

22.02

2007/1/19

7921

7856

7862

-9

-16

0

0

26.197

23.640

66

101.295

25.86

23.34

5.131

20.82

2007/1/22

7903

7780

7885

-18

76

0

76

24.326

27.380

123

102.846

23.65

26.62

5.907

19.75

2007/1/23

7892

7826

7885

-11

-46

0

0

22.588

25.424

66

100.214

22.54

25.37

5.907

18.76

2007/1/24

7996

7954

7993

104

-128

104

0

28.403

23.608

111

100.984

28.13

23.38

9.219

18.08

2007/1/25

8033

7960

7975

37

-6

37

0

29.017

21.922

73

98.985

29.31

22.15

13.929

17.78

2007/1/26

7915

7811

7837

-118

149

0

149

26.945

30.999

164

103.629

26.00

29.91

6.997

17.01

2007/1/29

7857

7756

7787

-58

55

0

55

25.020

32.713

101

103.441

24.19

31.62

13.325

16.75

2007/1/30

7807

7752

7769

-50

4

0

4

23.233

30.662

55

99.981

23.24

30.67

13.785

16.54

2007/1/31

7793

7638

7734

-14

114

0

114

21.573

36.615

155

103.911

20.76

35.24

25.850

17.20

2007/2/1

7786

7692

7740

-7

-54

0

0

20.032

34.000

94

103.203

19.41

32.94

25.850

17.82

2007/2/2

7839

7781

7810

53

-89

53

0

22.387

31.571

99

102.903

21.76

30.68

17.020

17.76

2007/2/5

7836

7760

7779

-3

21

0

21

20.788

30.816

76

100.981

20.59

30.52

19.432

17.88

2007/2/6

7896

7791

7889

60

-31

60

0

23.589

28.615

117

102.126

23.10

28.02

9.627

17.29

2007/2/7

7899

7860

7868

3

-69

3

0

22.118

26.571

39

97.617

22.66

27.22

9.145

16.71

2007/2/8

7907

7803

7870

8

57

0

57

20.538

28.744

104

98.073

20.94

29.31

16.651

16.71

2007/2/9

7925

7845

7884

18

-42

18

0

20.357

26.691

80

96.782

21.03

27.58

13.463

16.47

2007/2/12

7844

7784

7792

-81

61

0

61

18.903

29.142

100

97.012

19.49

30.04

21.311

16.82

2007/2/13

7830

7742

7743

-14

42

0

42

17.553

30.060

88

96.368

18.21

31.19

26.269

17.50

2007/2/14

7841

7776

7833

11

-34

11

0

17.085

27.913

98

96.484

17.71

28.93

24.064

17.96

2007/2/26

7945

7899

7899

104

-123

104

0

23.293

25.919

112

97.593

23.87

26.56

5.337

17.06

2007/2/27

7970

7911

7925

25

-12

25

0

23.415

24.068

71

95.693

24.47

25.15

1.375

15.94

2007/3/1

7771

7652

7660

-199

259

0

259

21.742

40.849

273

108.358

20.07

37.70

30.526

16.98

2007/3/2

7694

7611

7668

-77

41

0

41

20.189

40.860

83

106.547

18.95

38.35

33.858

18.19

2007/3/3

7640

7556

7589

-54

55

0

55

18.747

41.870

112

106.936

17.53

39.15

38.145

19.61

2007/3/5

7548

7270

7285

-92

286

0

286

17.408

59.308

319

122.084

14.26

48.58

54.616

22.11

2007/3/6

7425

7320

7409

-123

-50

0

0

16.165

55.071

140

123.363

13.10

44.64

54.616

24.44

2007/3/7

7469

7383

7427

44

-63

44

0

18.153

51.138

86

120.695

15.04

42.37

47.603

26.09

2007/3/8

7534

7417

7523

65

-34

65

0

21.499

47.485

117

120.431

17.85

39.43

37.669

26.92

2007/3/9

7566

7492

7517

32

-75

32

0

22.249

44.093

74

117.114

19.00

37.65

32.926

27.35

2007/3/12

7595

7541

7595

29

-49

29

0

22.731

40.944

78

114.320

19.88

35.81

28.602

27.44

2007/3/13

7643

7581

7624

48

-40

48

0

24.536

38.019

62

110.583

22.19

34.38

21.553

27.02

2007/3/14

7518

7435

7469

-125

146

0

146

22.784

45.732

189

116.184

19.61

39.36

33.493

27.48

2007/3/15

7677

7530

7652

159

-95

159

0

32.513

42.465

208

122.743

26.49

34.60

13.273

26.46

2007/3/16

7724

7580

7666

47

-50

47

0

33.548

39.432

144

124.261

27.00

31.73

8.062

25.15

趨向指標的基本原理

趨向指標的基本原理在於探求價格在上升及下降過程中的「均衡點」,亦即供求關係由緊張狀況,通過價格的變化而達至「和諧」,然後再因價格供求的互為影響下,再導致緊張的循環不息過程﹒不是憑藉主觀與直覺的來判斷買方賣方的兩種力量,而是加以科學化

一、先求得士DM(趨向變動值)

+-項僅代表上升下降不代表正負值,一日中的趨向變動值,只能在

兩者之間取其最大的數值,而不能並取

+DM=今日最高價一昨日最高價

-DM=今日最低價一昨日最低價

取正值,否則為0

二、TR,真正波幅,取最大的變動值

三選一

(l)H-L 當日最高價減去當日最低價

(2)H-PC 當日最高價減去昨日收盤價的差距

(3)L-PC 當日最低價減去昨日收盤價的差距

三、方向線(DI)為探測價格上漲或下跌的指標,以十DI表示上升方向線,

一DI表示下跌方向線

+DI=(+DM1/TR1)X100

-DI=(-DM1/TR1)X100

以十四天為週期分別將十四天內的+DM、-DM及TR合計

+DI14=(+DM1/TR14)X100

-DI14=(-DM1/TR14)X100

往後計算第十五天的士DMl4或TR14,只要利用平滑移動平均數的運算方法計算:

當日的+DMl4=(前1日的+DMx13)/14+當日的+DM1

當日的-DMl4=(前1日的-DMx13)/14+當日的-DM1

當日的TR14=(前1日的DM14x13)/14+當日的+DM1

趨向值(DX)的計算:

DX=(DI DIF)除以(DI SUM)乘以100

DI DIF =上升方向線與下跌方向線的差

DI SUM =上升方向線與下跌方向線的和

由於趨向值的變動性大,因此以十四天平滑運算,即得到所要的趨向平均值

(ADX),「ADXR」是「ADX」的評估數值,它的計算方法是將當天的「ADX」

與十四天前的「ADXR」相加除以2得出

DMI的研判技巧:

1﹒當「十DI」向上穿越(一DI),便是買入訊號,若ADX止跌回升,則漲勢更強﹒若ADX升到某一水平,掉頭回落,則顯示往後縱使上升,升勢亦會放緩,且維持的時間不會太久,便會轉為下跌,直到ADX再掉頭轉升為止

2﹒當(一DI)向上穿越(十DI),或(十DI)跌破(一DI),便是賣出訊號,若ADX向上攀升,便會出現較急跌勢,直至ADX見頂回落,才確認底部的出現,往後的跌勢亦較緩,並且出現反彈回升的現象

3﹒當股價見頂時,ADX會隨後見頂,此時ADX在70左右,故ADX的功用在輔助判別漲勢或跌勢的反轉訊號

4﹒當(十DI)和(一DI)相交叉,出現了買賣的訊號,隨後ADX與ADXR相交,便是最後一個買賣的機會.

DMI指标DMI指标又叫动向指标或趋向指标,其全称叫“Directional Movement Index,简称DMI”,也是由美国技术分析大师威尔斯·威尔德(Wells Wilder)所创造的,是一种中长期股市技术分析方法。

DMI指标是通过分析股票价格在涨跌过程中买卖双方力量均衡点的变化情况,即多空双方的力量的变化受价格波动的影响而发生由均衡到失衡的循环过程,从而提供对趋势判断依据的一种技术指标。

DMI指标的基本原理是在于寻找股票价格涨跌过程中,股价藉以创新高价或新低价的功能,研判多空力量,进而寻求买卖双方的均衡点及股价在双方互动下波动的循环过程。在大多数指标中,绝大部分都是以每一日的收盘价的走势及涨跌幅的累计数来计算出不同的分析数据,其不足之处在于忽略了每一日的高低之间的波动幅度。比如某个股票的两日收盘价可能是一样的,但其中一天上下波动的幅度不大,而另一天股价的震幅却在10%以上,那么这两日的行情走势的分析意义决然不同,这点在其他大多数指标中很难表现出来。而DMI指标则是把每日的高低波动的幅度因素计算在内,从而更加准确的反应行情的走势及更好的预测行情未来的发展变化。

和其他指标的计算一样,由于选用的计算周期的不同,DMI指标也包括日DMI指标、周DMI指标、月DMI指标年DMI指标以及分钟DMI指标等各种类型。经常被用于股市研判的是日DMI指标和周DMI指标。虽然它们的计算时的取值有所不同,但基本的计算方法一样。另外,随着股市软件分析技术的发展,投资者只需掌握DMI形成的基本原理和计算方法,无须去计算指标的数值,更为重要的是利用DMI指标去分析、研判股票行情。

DMI指标的一般研判标准

DMI指标是威尔德大师认为比较有成就和实用的一套技术分析工具。虽然其计算过程比较烦琐,但技术分析软件的运用可以使投资者省去复杂的计算过程,专心于掌握指标所揭示的真正含义、领悟其研判行情的独到的功能。

和其他技术指标不同的是,DMI指标的研判动能主要是判别市场的趋势。在应用时,DMI指标的研判主要是集中在两个方面,一个方面是分析上升指标+DI、下降指标-DI和平均动向指标ADX之间的关系,另一个方面是对行情的趋势及转势特征的判断。其中,+DI和-DI两条曲线的走势关系是判断能否买卖的信号,ADX则是判断未来行情发展趋势的信号。

一、上升指标+DI和下降指标-DI的研判功能

1、当股价走势向上发展,而同时+DI从下方向上突破-DI时,表明市场上有新多买家进场,为买入信号,如果ADX伴随上升,则预示股价的涨势可能更强劲。

2、当股价走势向下发展时,而同时-DI从上向下突破+DI时,表明市场上做空力量在加强,为卖出信号,如果ADX伴随下降,则预示跌势将加剧。

3、当股价维持某种上升或下降行情时,+DI﹣和DI的交叉突破信号比较准确,但当股价维持盘整时,应将+DI和-DI交叉发出的买卖信号视为无效。

二、平均动向指标ADX的研判功能

ADX为动向值DX的平均数,而DX是根据+DI和-DI两数值的差和对比计算出来的百分比,因此,利用ADX指标将更有效地判断市场行情的发展趋势。

1、判断行情趋势

当行情走势向上发展时,ADX值会不断递增。因此,当ADX值高于前一日时,可以判断当前市场行情仍在维持原有的上升趋势,即股价将继续上涨,如果+DI和﹣DI同时增加,则表明当前上升趋势将十分强劲。

当行情走势向下发展时,ADX值会不断递减。因此,当ADX值低于前一日时,可以判断当前市场行情仍维持原有的下降趋势,即股价将继续下跌,如果+DI和-DI同时减少,则表示当前的跌势将延续。

2、判断行情是否盘整

当市场行情在一定区域内小幅横盘盘整时,ADX值会出现递减情况。当ADX值降至20以下,且呈横向窄幅移动时,可以判断行情为牛皮盘整,上升或下跌趋势不明朗,投资者应以观望为主,不可依据+DI和-DI的交叉信号来买卖股票。

3、判断行情是否转势

当ADX值在高点由升转跌时,预示行情即将反转。在涨势中的ADX在高点由升转跌,预示涨势即将告一段落;在跌势中的ADX值从高位回落,预示跌势可能停止。

[编辑本段]DMI指标的特殊分析方法

DMI指标的一般分析方法主要是针对+DI、-DI、ADX等三值之间的关系展开的,而在大多数股市技术分析软件上,DMI指标的特殊研判功能则主要是围绕+DI线(白色线)、-DI线(**线)、ADX线(红色线)和ADXR线(绿色线)等四线之间的关系及DMI指标分析参数的修改和均线先行原则等这三方面的内容而进行的。其中,+DI线在有的软件上是用PDI线表示,意为上升方向线;-DI线是用MDI表示,意为下降方向线。

一、四线交叉原则

1、当+DI线同时在ADX线和ADXR线及-DI线以下(特别是在50线以下的位置时),说明市场处于弱市之中,股市向下运行的趋势还没有改变,股价可能还要下跌,投资者应持币观望或逢高卖出股票为主,不可轻易买入股票。这点是DMI指标研判的重点。

2、当+DI线和-DI线同处50以下时,如果+DI线快速向上突破-DI线,预示新的主力已进场,股价短期内将大涨。如果伴随大的成交量放出,更能确认行情将向上,投资者应迅速短线买入股票。

3、当-DI线从上向下突破+DI线(即﹣DI线从下向上突破+DI线)时,此时不论+DI和-DI处在什么位置都预示新的空头进场,股价将下跌,投资者应短线卖出股票或以持币观望为主。

4、当+DI线、-DI线、ADX线和ADXR线等四线同时在50线以下绞合在一起窄幅横向运动,说明市场处于波澜不兴,股价处于横向整理之中,此时投资者应以持币观望为主。

5、当+DI线、ADX线和ADXR线等三线同时在50线以下的位置,而此时三条线都快速向上发散,说明市场人气旺盛,股价处在上涨走势之中,投资者可逢低买入﹣或持股待涨。(这点中因为-DI线是下降方向线,其对上涨走势反应不灵,故不予以考虑)。

6、对于牛股来说,ADX在50以上向下转折,仅仅回落到40——60之间,随即再度掉头向上攀升,而且股价在此期间走出横盘整理的态势。随着ADX再度回升,股价向上再次大涨,这是股价拉升时的征兆。这种情况经常出现在一些大涨的牛股中,此时DMI指标只是提供一个向上大趋势即将来临的参考。在实际操作中,则必须结合均线系统和均量线及其他指标一起研判。

DMI指标应用原则

1.DMI本身含有+DI、-DI、DX、ADX指标,这几项指标要配合看。除外,配合其它外部指标共同研判。

2.DI上升、下降的幅度均在0至100之间。多方实力强,+DI值放大并趋近100,股指可能会继续提高。反之,若空方实力强,-DI值放大并趋近-100,股指会继续下落。如果+DI变小并趋近0,反映了多方势头减弱。如果-DI变小并趋于0,反映空方势头减弱。股指分别会止升、止跌。投资者可根据+DI、-DI的变化趋向,摸清多空的实力,择机而动。

3.从相对强弱分析,如果+DI大于-DI,在图形上则表现为+DI线从下向上穿破-DI线,这反映了股市中多方力量加强,股市有可能高走一段,因此,投资者速买再速卖,不可卖进惜售,待股价冲顶回落后会造成损失。

如果-DI大于+DI,在图形上则表现为-DI线从下向上穿透+DI线,反映股市中空头正在进场,股市有可能低走。因此,投资者应速卖股票,看准认底部后再买进股票。

如果+DI和-DI线交叉且幅度不宽时。表明股市进入盘整行情。投资者要观察一段,待机行事。

4.对DX,投资者应注意:DX活动区间在0-100内,如果DX趋向100,表明多空某一方的力量趋于零。如果DX值大,表明多空双方实力相差悬殊;如DX值小,表明多空双方实力接近。如果DX趋向零,表明多空双方的实力近似相等。

一般讲,DX值在20至60间,表明多空双方实力大体相等,轮换主体位置的可能性大。投资者此时易把握自己的位置,看准时机,空头转多头,或相反。

DX值穿破60,表明多空双方力量拉开,多头或空头各方渐渐主动,或超卖,或超买。DX值穿破20,表明多空双方力量均衡,多空双方都主动回撤,买卖不活。此2种情况,投资者既不可过于急躁,又不可过于谨慎,要择机而动,大胆心细。

5.如果DX、DI值同时上升,表明多头实力加强,市场有上升的劲头。投资者应速买而后速卖。如果DX、DI值同时下降,表明空方主力进场,市场下跌不可避免。投资者速卖后,待新底形成再买进。如果DX线位于+DI线上方并回落,表明行情虽在上升,但结束上升行情的时间已到,投资者不可再盲目追涨。如果DX线位于-DI线上方并回落,表明行情虽在下跌,但下跌的认底部已形成,熊市将结束,投资者可适当买进股票。

6.对ADX,投资者应注意:

①单一动向:股市行情以明显的动向单一向一力发展,不论是上升还是下降,ADX值此时会逐渐啬并持续一段时间。面对这种单一动向,或DI上升、下降值与ADX同向上升时,投资者可顺其操作,即加入多头,或加入空头。但注意,长时间的跟风也会造成损失。

②牛皮动向:当股市指数新高、新低点反复交叉,忽升忽降时,ADX会表现为递减态势,牛皮市胶着目前股市。当ADX逐降到20以下时,+DI和-DI呈现横向走势,投资者应暂停交易,伺机而动。此时,DMI动向指票只能参考,不能完全依此入市。

③反转动向:当ADX由升转降时,高于50以上时说明行情反转来临,如果在涨势中,ADX在高点由升转降时,表明顶部到顶,涨势将收场。投资者应调整多头行动。反之,在跌势中,ADX也在高点由升转降时,表明底部到底,跌势将收场,投资者应调整空头

[编辑本段]DMI指标的实战技巧

DMI指标的实战技巧主要集中在DMI指标的PDI、MDI、ADX和ADXR这四条曲线的交叉情况以及PDI曲线所处的位置和运行方向等两个方面(注:分析家软件上的PDI曲线和MDI曲线就是钱龙等软件上的+DI﹣曲线和DI曲线)。下面以分析家软件上的日参数为(42,72)的DMI指标为例,来揭示DMI指标的买卖和观望功能

一、买卖功能

1、当DMI指标中的PDI、MDI、ADX和ADXR这四条曲线在20附近一段狭小的区域内作窄幅盘整,如果PDI曲线先后向上突破MDI、ADX、ADXR曲线,同时股价也带量向上突破中长期均线时,则意味着市场上多头主力比较强大,股价短期内将进入强势拉升阶段,这是DMI指标发出的买入信号。

2、当DMI指标中的PDI、MDI、ADX和ADXR这四条曲线在20──40这段区域内作宽幅整理,如果PDI曲线先后向下跌破ADX和ADXR曲线时,投资者应密切注意行情会不会反转向下,一旦PDI曲线又向下跌破MDI曲线,同时股价也向下突破中长期均线,则意味着市场上空头主力比较强大,股价短期内还将下跌,这是DMI指标发出的卖出信号。

二、持股持币功能

1、当DMI指标中的PDI曲线分别向上突破MDI、ADX、ADXR后,一直在这三条曲线上运行,同时股价也依托中长期均线向上扬升,则意味着市场上多头力量依然占据优势,股价还将上涨,这是DMI指标比较明显的持股信号,只要PDI曲线没有向下跌破这三条曲线中的任何一条,投资者就可以坚决持股待涨。如图(8–3)所示。

2、当DMI指标中的PDI曲线分别向上突破MDI、ADX、ADXR后,如果经过一段时间的高位盘整,PDI曲线向下跌破ADX曲线但在ADXR处获得支撑,并重新调头上行,同时也在中期均线附近获得支撑,则表明市场强势依旧,股价还将上扬,这也是DMI指标的持股信号,投资者还可短线持股待涨。

3、当DMI指标中的PDI曲线向下跌破MDI、ADX、ADXR后,如果PDI曲线一直运行在这三条线下方,并且在20以下区域作水平或向下运动,同时股价也被中长期均线压制下行时,则意味着市场上空头力量占绝对优势,股价将继续下跌,这是DMI指标比较明显的持币信号,只要PDI曲线没有向上突破这三条曲线中的任何一条,投资者就应坚决持币观望。

4、当DMI指标当DMI指标中的PDI曲线向下跌破MDI、ADX、ADXR后,如果PDI曲线一直运行在这三条线下方,同时股价还是被中长期均线压制时,则意味着市场上空头力量依然强大,股价还将下跌,这是DMI指标的持币信号,只要DMI曲线没有全部向上突破这三条曲线,投资者还应以持币观望为主

指標談之DMI

DMI動向指標(亦叫趨向指標)是研判股價在升跌之中供求的均衡點,即:股價變化直接作用供求雙方失衡再到失衡……的循環過程,從而判定股市的態勢,以決定投資行為。

在股市中,買賣雙方的力量變化會影響股價指數變化。多方投入大量資金,希望創下新高股指。而空方拼命打壓股指。因此,當日股價指數的最高點和最低點基本反映了多空雙方的實力。DMI指標是力圖反映這種趨向的一種實用技術指標,它包括DM、DI、DX、ADX等,下面分別介紹。

應用原則:

1.DMI本身含有+DI、-DI、DX、ADX指標,這幾項指標要配合看。除外,配合其它外部指標共同研判。

2.DI上升、下降的幅度均在0至100之間。多方實力強,+DI值放大並趨近100,股指可能會繼續提高。反之,若空方實力強,-DI值放大並趨近-100,股指會繼續下落。如果+DI變小並趨近0,反映了多方勢頭減弱。如果-DI變小並趨於0,反映空方勢頭減弱。股指分別會止升、止跌。投資者可根據+DI、-DI的變化趨向,摸清多空的實力,擇機而動。

3.從相對強弱分析,如果+DI大於-DI,在圖形上則表現為+DI線從下向上穿破-DI線,這反映了股市中多方力量加強,股市有可能高走一段,因此,投資者速買再速賣,不可賣進惜售,待股價衝頂回落後會造成損失。

如果-DI大於+DI,在圖形上則表現為-DI線從下向上穿透+DI線,反映股市中空頭正在進場,股市有可能低走。因此,投資者應速賣股票,看準認底部後再買進股票。

如果+DI和-DI線交叉且幅度不寬時。表明股市進入盤整行情。投資者要觀察一段,待機行事。

4.對DX,投資者應註意:DX活動區間在0-100內,如果DX趨向100,表明多空某一方的力量趨於零。如果DX值大,表明多空雙方實力相差懸殊;如DX值小,表明多空雙方實力接近。如果DX趨向零,表明多空雙方的實力近似相等。

一般講,DX值在20至60間,表明多空雙方實力大體相等,輪換主體位置的可能性大。投資者此時易把握自己的位置,看準時機,空頭轉多頭,或相反。

DX值穿破60,表明多空雙方力量拉開,多頭或空頭各方漸漸主動,或超賣,或超買。DX值穿破20,表明多空雙方力量均衡,多空雙方都主動回撤,買賣不活。此2種情況,投資者既不可過於急躁,又不可過於謹慎,要擇機而動,大膽心細。

5.如果DX、DI值同時上升,表明多頭實力加強,市場有上升的勁頭。投資者應速買而後速賣。如果DX、DI值同時下降,表明空方主力進場,市場下跌不可避免。投資者速賣後,待新底形成再買進。如果DX線位於+DI線上方並回落,表明行情雖在上升,但結束上升行情的時間已到,投資者不可再盲目追漲。如果DX線位於-DI線上方並回落,表明行情雖在下跌,但下跌的認底部已形成,熊市將結束,投資者可適當買進股票。

6.對ADX,投資者應註意:

①單一動向:股市行情以明顯的動向單一向一力發展,不論是上升還是下降,ADX值此時會逐漸嗇並持續一段時間。面對這種單一動向,或DI上升、下降值與ADX同向上升時,投資者可順其操作,即加入多頭,或加入空頭。但註意,長時間的跟風也會造成損失。

②牛皮動向:當股市指數新高、新低點反復交叉,忽升忽降時,ADX會表現為遞減態勢,牛皮市膠著目前股市。當ADX逐降到20以下時,+DI和-DI呈現橫向走勢,投資者應暫停交易,伺機而動。此時,DMI動向指票只能參考,不能完全依此入市。

③反轉動向:當ADX由升轉降時,高於50以上時說明行情反轉來臨,如果在漲勢中,ADX在高點由升轉降時,表明頂部到頂,漲勢將收場。投資者應調整多頭行動。反之,在跌勢中,ADX也在高點由升轉降時,表明底部到底,跌勢將收場,投資者應調整空頭?例子為2003.12期間的個股

最近一段時間大盤非常疲軟,而一些小盤個股的行情則較為火爆,有些股票在出現漲停反彈之後還能持續上漲,有的則很快被打回原形,許多投資者不知道該如何對這些股票的後市行情做一個正確的判斷,現在我們就用DMI指標來做一個甄別。

如果在底部出現漲停反彈的個股符合以下條件,則後市持續上漲的可能性會大一些。

1、在漲停出現之前,股票已經持續下跌,屬於超跌個股,在漲停的前一天,DMI指標的4條指標線均處於相對低位,而且+DI的值在4條指標線中最小;

2、漲停當日,成交量明顯放大;

3、漲停當日,+DI同時上穿三條指標線。

現在大家看到的是000055方大的近期日K線圖,12月11日,該股DMI指標的4條指標線均位於32以下,其中+DI的值為18.32,是4條指標線中最小的一個,12月12日,該股漲停時+DI的值為43.37,在一天之內,+DI同時上穿了其他三條指標線,同時成交量放大明顯,此後短線持續上漲。

現在我們再來看其他幾個例子

000034深信泰豐在12月18日封上漲停,當日該股是深圳本地股板塊的領頭羊,而且盤中封漲停時非常堅決,我們在觀察其前一天的DMI指標時可以發現+DI的值為25.56,大於-DI和ADX,不符合上述要求,此股在12月19日高開橫盤一天後一路下跌,那麽前期曾經出現過漲停的000931中關村000078海王生物均屬於此類情況。

下面我們再來分析一下000635民族化工,這只股票在12月26日低位反彈漲停,漲停前一天,DMI指標的4條指標線在位置上基本符合要求,但在漲停當日,+DI只上穿了-DI,另外兩條指標線仍然在+DI上方運行,此後該股在短時間內打回原形。

使用這個方法做實戰判斷時要註意以下幾點:

1、這個方法適合在弱市中對超跌個股出現反彈漲停時使用;

2、這個方法對ST個股無效;

周線DMI選股法主要有下面兩種方法:

第一種方法:周線±DI金叉買入法。周線±DI金叉買入法要滿足的條件是:①周線±DI金叉。②當周成交量大於5周均量(大於1.5倍以上更好)。③當周以放量周陽線向上突破20周均線,或股價已在20周均線上方運行時出現放量周陽線。例:東凱膠片(600135),2003年5月26日至30日這一周,周線±DI金叉;當周成交量大於5周均量(大於1.5倍以上);當周以放量周陽線向上突破20周均線,滿足買入條件。以當周均價10.50元買入,6月16日至20日這周以均價13.40元賣出,每股賺2.90元,三個交易周獲利27.5%。需要說明的是:有時,周線±DI金叉時當周成交量沒有大於5周均量,而下周出現補量周陽線。出現此種情況,周線±DI金叉仍可視作有效,出現補量周陽線時可買入。例:寶鋼股份(600019),2003年10月8日至10日這周,周線±DI金叉,但當周成交量沒有大於5周均量。10月13日至17日這周卻出現補量周陽線。以當周均價5.50元買入,11月10日至14日這周以均價6.50元賣出,每股賺1.00元,4個交易周獲利18%。(獨家證券內參,披露更多內幕……)

第二種方法:周線±DI呈喇叭口買入法。此種買入法要滿足的條件是:①±DI呈喇叭口狀。②當周成交量大於5周均量(大於1.5倍以上更好)。③股價已在30周均線上方運行時出現放量周陽線。例①:淩鋼股份(600231),2003年3月31日至4月4日這一周,周線±DI呈喇叭口狀,當周成交量大於5周均量(是2.5倍);股價已在30周均線上方運行時出現放量周陽線,滿足買入條件。以當周均價5.50元買入,4月14日至18日這周以均價9元賣出,每股賺3.50元,不到三個交易周獲利63%。例②:桂林旅遊(000978),2003年8月18日至22日這周,周線±DI呈喇叭口狀;當周成交量大於5周均量;股價已在30周均線上方運行時出現放量周陽線,滿足買入條件。以當周均價17元買入,9月8日至12日這周以均價20元賣出,每股賺3元,三個交易周獲利18.2%。

綜合運用DMI與CDP黃金組合

面對繁多的技術指標投資者往往不知如何選擇,縱然有心人采取全面衡量法,也會造成技術指標間的互相衝突,並因找不到合理的解釋而倍感苦惱。在琳瑯滿目的技術指標中,實際有很多指標的研判方法和效果往往會有部分性質的雷同。因此,投資者在運用技術指標之前,首先要把指標分類,區分出不同類型和不同性質的指標群組。以避免因為技術指標太多的關系,造成運用上的混淆。這裏列舉DMI與CDP技術指標適應範圍及綜合運用方法,以達到拋磚引玉的目的。DMI屬於趨向類指標,用於辨別行情是否發生轉變。一旦市場變得有利可圖時,DMI立刻會引導投資者進場,並且在適當的時機提醒投資者退場。然而,該指標只適用於市場行情的發展期,而對牛皮盤局時,該技術指標略顯不足,而CDP則是一個良好的牛皮盤局操作指標。

DMI指標包含四條線,一條是正DI,第二條是負DI,這兩條線的交叉訊號是指導投資者買賣的。當正DI上交叉負DI為買進,而正DI下交叉負DI為賣出,這一買賣法則在滬深兩市的運用中感覺反應過快,容易引入誤入陷阱。因此,在一個投機性較強的市場中不易運用,以免給投資者帶來傷害。第三條是ADX線,又稱方向線,是為操作者設計的買賣線,該線不管市場是處於一個多頭還是一個空頭,ADX均會向上運動,每當ADX線在50以上向下轉折之際,也就是市場發生轉變之時,即在上漲的股票此時可獲利了結,而對一個連續下跌的股票已到終點,買進時機到來,而且準確性相當高。第四條線ADXR線被稱為評估線,是對市場性質評估而設定的一條線,簡單的說,當ADXR在25以上時,表示市場比較活躍,若ADXR逐漸下跌至25-20之間時,市場已經進入了無趨勢狀態,即人們稱的牛皮市。此時,應立刻停止使用DMI指標,投資人應改用順勢操作法CDP來獲利。CDP指標對廣大的投資者來說是一個比較陌生的老指標。它沒有引起投資者的註意主要是在現在市場上的技術分析軟件中,沒有在靜態和動態技術欄中設定,而是在各股的分時走勢或K線圖狀態中的分筆或成交明細中隱藏,只有在各股中處於上述狀態下,連續按"+"或"-"鍵才能顯現。同時,市場上的技術叢書中也無介紹,從而造成無人問津的境界。實際上CDP技術指標在一個牛皮盤局中是一個較好的高拋低吸的短線操作工具。該指標與其他技術指標不同之處是沒有曲線圖表,只有AH、NH、CDP、NL、AL五個數據,其運用法則為:NL和NH是進行短線進出的最佳點位,即:投資者想當日賣出時,把價格定在該股票CDP指標中的NH值上。若投資者想低價買入該股票,一般把買入價設在NL值上均會成功。而對波段操作者而言AH值和AL值是引導進出場的條件。凡是當然股價向上突破AH值時,股價次日還漲,而股價跌破AL值時,則股價次日將續跌。從滬深兩市實踐中證明每當一個連續下跌中的股票,若某日該股突破AH值時,有80%的概率是反轉信號,若一個連續上漲的股票,某日股價下跌破AL,則升勢宣告結束,因此,該組數據所提供的反轉信號要比其它技術指標超前一些。而CDP值只說明股價現階段的強弱情況,當股價高於該股CDP值時,現階段市場偏強。反之,偏弱。該技術指標不僅運用簡單,並且買賣點位明確,準確率也非常高。芳香

指標談之DMI

DMI動向指標(亦叫趨向指標)是研判股價在升跌之中供求的均衡點,即:股價變化直接作用供求雙方失衡再到失衡……的循環過程,從而判定股市的態勢,以決定投資行為。在股市中,買賣雙方的力量變化會影響股價指數變化。多方投入大量資金,希望創下新高股指。而空方拼命打壓股指。因此,當日股價指數的最高點和最低點基本反映了多空雙方的實力。DMI指標是力圖反映這種趨向的一種實用技術指標,它包括DM、DI、DX、ADX等,下面分別介紹。

應用原則:

1.DMI本身含有+DI、-DI、DX、ADX指標,這幾項指標要配合看。除外,配合其它外部指標共同研判。

2.DI上升、下降的幅度均在0至100之間。多方實力強,+DI值放大並趨近100,股指可能會繼續提高。反之,若空方實力強,-DI值放大並趨近-100,股指會繼續下落。如果+DI變小並趨近0,反映了多方勢頭減弱。如果-DI變小並趨於0,反映空方勢頭減弱。股指分別會止升、止跌。投資者可根據+DI、-DI的變化趨向,摸清多空的實力,擇機而動。

3.從相對強弱分析,如果+DI大於-DI,在圖形上則表現為+DI線從下向上穿破-DI線,這反映了股市中多方力量加強,股市有可能高走一段,因此,投資者速買再速賣,不可賣進惜售,待股價衝頂回落後會造成損失。

如果-DI大於+DI,在圖形上則表現為-DI線從下向上穿透+DI線,反映股市中空頭正在進場,股市有可能低走。因此,投資者應速賣股票,看準認底部後再買進股票。

如果+DI和-DI線交叉且幅度不寬時。表明股市進入盤整行情。投資者要觀察一段,待機行事。

4.對DX,投資者應註意:DX活動區間在0-100內,如果DX趨向100,表明多空某一方的力量趨於零。如果DX值大,表明多空雙方實力相差懸殊;如DX值小,表明多空雙方實力接近。如果DX趨向零,表明多空雙方的實力近似相等。

一般講,DX值在20至60間,表明多空雙方實力大體相等,輪換主體位置的可能性大。投資者此時易把握自己的位置,看準時機,空頭轉多頭,或相反。

DX值穿破60,表明多空雙方力量拉開,多頭或空頭各方漸漸主動,或超賣,或超買。DX值穿破20,表明多空雙方力量均衡,多空雙方都主動回撤,買賣不活。此2種情況,投資者既不可過於急躁,又不可過於謹慎,要擇機而動,大膽心細。

5.如果DX、DI值同時上升,表明多頭實力加強,市場有上升的勁頭。投資者應速買而後速賣。如果DX、DI值同時下降,表明空方主力進場,市場下跌不可避免。投資者速賣後,待新底形成再買進。如果DX線位於+DI線上方並回落,表明行情雖在上升,但結束上升行情的時間已到,投資者不可再盲目追漲。如果DX線位於-DI線上方並回落,表明行情雖在下跌,但下跌的認底部已形成,熊市將結束,投資者可適當買進股票。

6.對ADX,投資者應註意:

①單一動向:股市行情以明顯的動向單一向一力發展,不論是上升還是下降,ADX值此時會逐漸嗇並持續一段時間。面對這種單一動向,或DI上升、下降值與ADX同向上升時,投資者可順其操作,即加入多頭,或加入空頭。但註意,長時間的跟風也會造成損失。

②牛皮動向:當股市指數新高、新低點反復交叉,忽升忽降時,ADX會表現為遞減態勢,牛皮市膠著目前股市。當ADX逐降到20以下時,+DI和-DI呈現橫向走勢,投資者應暫停交易,伺機而動。此時,DMI動向指票只能參考,不能完全依此入市。

③反轉動向:當ADX由升轉降時,高於50以上時說明行情反轉來臨,如果在漲勢中,ADX在高點由升轉降時,表明頂部到頂,漲勢將收場。投資者應調整多頭行動。反之,在跌勢中,ADX也在高點由升轉降時,表明底部到底,跌勢將收場,投資者應調整空頭?例子為2003.12期間的個股

最近一段時間大盤非常疲軟,而一些小盤個股的行情則較為火爆,有些股票在出現漲停反彈之後還能持續上漲,有的則很快被打回原形,許多投資者不知道該如何對這些股票的後市行情做一個正確的判斷,現在我們就用DMI指標來做一個甄別。

如果在底部出現漲停反彈的個股符合以下條件,則後市持續上漲的可能性會大一些。

1、在漲停出現之前,股票已經持續下跌,屬於超跌個股,在漲停的前一天,DMI指標的4條指標線均處於相對低位,而且+DI的值在4條指標線中最小;

2、漲停當日,成交量明顯放大;

3、漲停當日,+DI同時上穿三條指標線。

現在大家看到的是000055方大的近期日K線圖,12月11日,該股DMI指標的4條指標線均位於32以下,其中+DI的值為18.32,是4條指標線中最小的一個,12月12日,該股漲停時+DI的值為43.37,在一天之內,+DI同時上穿了其他三條指標線,同時成交量放大明顯,此後短線持續上漲。

現在我們再來看其他幾個例子

000034深信泰豐在12月18日封上漲停,當日該股是深圳本地股板塊的領頭羊,而且盤中封漲停時非常堅決,我們在觀察其前一天的DMI指標時可以發現+DI的值為25.56,大於-DI和ADX,不符合上述要求,此股在12月19日高開橫盤一天後一路下跌,那麽前期曾經出現過漲停的000931中關村000078海王生物均屬於此類情況。

下面我們再來分析一下000635民族化工,這只股票在12月26日低位反彈漲停,漲停前一天,DMI指標的4條指標線在位置上基本符合要求,但在漲停當日,+DI只上穿了-DI,另外兩條指標線仍然在+DI上方運行,此後該股在短時間內打回原形。

使用這個方法做實戰判斷時要註意以下幾點:

1、這個方法適合在弱市中對超跌個股出現反彈漲停時使用;

2、這個方法對ST個股無效;

周線DMI選股法主要有下面兩種方法:

第一種方法:周線±DI金叉買入法。

周線±DI金叉買入法要滿足的條件是:

①周線±DI金叉。

②當周成交量大於5周均量(大於1.5倍以上更好)。

③當周以放量周陽線向上突破20周均線,或股價已在20周均線上方運行時出現放量周陽線。例:東凱膠片(600135),2003年5月26日至30日這一周,周線±DI金叉;當周成交量大於5周均量(大於1.5倍以上);當周以放量周陽線向上突破20周均線,滿足買入條件。以當周均價10.50元買入,6月16日至20日這周以均價13.40元賣出,每股賺2.90元,三個交易周獲利27.5%。

需要說明的是:

有時,周線±DI金叉時當周成交量沒有大於5周均量,而下周出現補量周陽線。出現此種情況,周線±DI金叉仍可視作有效,出現補量周陽線時可買入。例:寶鋼股份(600019),2003年10月8日至10日這周,周線±DI金叉,但當周成交量沒有大於5周均量。10月13日至17日這周卻出現補量周陽線。以當周均價5.50元買入,11月10日至14日這周以均價6.50元賣出,每股賺1.00元,4個交易周獲利18%。(獨家證券內參,披露更多內幕……)

第二種方法:周線±DI呈喇叭口買入法。

此種買入法要滿足的條件是:

①±DI呈喇叭口狀。

②當周成交量大於5周均量(大於1.5倍以上更好)。

③股價已在30周均線上方運行時出現放量周陽線。例①:淩鋼股份(600231),2003年3月31日至4月4日這一周,周線±DI呈喇叭口狀,當周成交量大於5周均量(是2.5倍);股價已在30周均線上方運行時出現放量周陽線,滿足買入條件。以當周均價5.50元買入,4月14日至18日這周以均價9元賣出,每股賺3.50元,不到三個交易周獲利63%。例②:桂林旅遊(000978),2003年8月18日至22日這周,周線±DI呈喇叭口狀;當周成交量大於5周均量;股價已在30周均線上方運行時出現放量周陽線,滿足買入條件。以當周均價17元買入,9月8日至12日這周以均價20元賣出,每股賺3元,三個交易周獲利18.2%。

綜合運用DMI與CDP黃金組合

面對繁多的技術指標投資者往往不知如何選擇,縱然有心人采取全面衡量法,也會造成技術指標間的互相衝突,並因找不到合理的解釋而倍感苦惱。在琳瑯滿目的技術指標中,實際有很多指標的研判方法和效果往往會有部分性質的雷同。因此,投資者在運用技術指標之前,首先要把指標分類,區分出不同類型和不同性質的指標群組。以避免因為技術指標太多的關系,造成運用上的混淆。這裏列舉DMI與CDP技術指標適應範圍及綜合運用方法,以達到拋磚引玉的目的。

DMI屬於趨向類指標,用於辨別行情是否發生轉變。一旦市場變得有利可圖時,DMI立刻會引導投資者進場,並且在適當的時機提醒投資者退場。然而,該指標只適用於市場行情的發展期,而對牛皮盤局時,該技術指標略顯不足,而CDP則是一個良好的牛皮盤局操作指標。

DMI指標包含四條線,一條是正DI,第二條是負DI,這兩條線的交叉訊號是指導投資者買賣的。當正DI上交叉負DI為買進,而正DI下交叉負DI為賣出,這一買賣法則在滬深兩市的運用中感覺反應過快,容易引入誤入陷阱。因此,在一個投機性較強的市場中不易運用,以免給投資者帶來傷害。第三條是ADX線,又稱方向線,是為操作者設計的買賣線,該線不管市場是處於一個多頭還是一個空頭,ADX均會向上運動,每當ADX線在50以上向下轉折之際,也就是市場發生轉變之時,即在上漲的股票此時可獲利了結,而對一個連續下跌的股票已到終點,買進時機到來,而且準確性相當高。第四條線ADXR線被稱為評估線,是對市場性質評估而設定的一條線,簡單的說,當ADXR在25以上時,表示市場比較活躍,若ADXR逐漸下跌至25-20之間時,市場已經進入了無趨勢狀態,即人們稱的牛皮市。此時,應立刻停止使用DMI指標,投資人應改用順勢操作法CDP來獲利。CDP指標對廣大的投資者來說是一個比較陌生的老指標。它沒有引起投資者的註意主要是在現在市場上的技術分析軟件中,沒有在靜態和動態技術欄中設定,而是在各股的分時走勢或K線圖狀態中的分筆或成交明細中隱藏,只有在各股中處於上述狀態下,連續按"+"或"-"鍵才能顯現。同時,市場上的技術叢書中也無介紹,從而造成無人問津的境界。實際上CDP技術指標在一個牛皮盤局中是一個較好的高拋低吸的短線操作工具。該指標與其他技術指標不同之處是沒有曲線圖表,只有AH、NH、CDP、NL、AL五個數據,其運用法則為:NL和NH是進行短線進出的最佳點位,即:投資者想當日賣出時,把價格定在該股票CDP指標中的NH值上。若投資者想低價買入該股票,一般把買入價設在NL值上均會成功。而對波段操作者而言AH值和AL值是引導進出場的條件。凡是當然股價向上突破AH值時,股價次日還漲,而股價跌破AL值時,則股價次日將續跌。從滬深兩市實踐中證明每當一個連續下跌中的股票,若某日該股突破AH值時,有80%的概率是反轉信號,若一個連續上漲的股票,某日股價下跌破AL,則升勢宣告結束,因此,該組數據所提供的反轉信號要比其它技術指標超前一些。而CDP值只說明股價現階段的強弱情況,當股價高於該股CDP值時,現階段市場偏強。反之,偏弱。該技術指標不僅運用簡單,並且買賣點位明確,準確率也非常高。

指标说明:

动向指数DMI是美国技术分析专家韦尔斯·王尔德(J·Welles Wilder)的又一发明。DMI分析价格上升或下跌的“真实动向”,根据其累计力量寻求买卖双方的均衡点以判断价格的可能动向,属于一种趋势判断指标。

计算方法:

1、趋向指标的第一步工作,先确认基本的“趋向变动值”(DM)是上涨还是下跌,分别以+DM与-DM来表示上升与下降的趋向变动值。

A.无趋向:无趋向有两种情况,一种为内移日,一种为两力均衡日。今日最高价低于或等于昨日最高价,今日最低价高于或等于昨日最低价,即为内移日。若今日最高价高于昨日最高价,其差额绝对值刚好等于今日最低价与昨日最低价更低的差额绝对值,因此形成两力均衡走势,即为两力均衡日。

B.上升趋向:今日最高价高于昨日最高价,今日最低价高于或等于昨日最低价,则出现上升趋向值。

+DM=今日最高价-昨日最高价

C.下降趋向:今日最低价低于昨日最低价,今日最高价低于或等于昨日最高价,则出现下降趋向值。

-DM=昨日最低价-今日最低价

注意:负方向变动值并不为负数,负号仅代表下跌方向。

2、第二步工作是找出“真实波幅”(True Range)。下面三个差中,数值最大者即为当日的真正波幅。

A.当日最高价与当日最低价的差。

B.当日最高价与昨日收盘价的差的绝对值。

C.当日最低价与昨日收盘价的差的绝对值。

3、计算出上升、下降趋向变动值(+DM和-DM)与真正波幅(TR)后,第三步便要找出方向线(Directional Indicator)。

方向线(DI)为探测价格上涨或下跌的指标,有上升方向线(+DI)及下跌方向线(-DI)。

将N天内的+DM、-DM及TR平均,分别记为

+DM(n)、-DM(n)、TR(n),则n天的上升或下跌方向线的计算方法如下:

+DI(n)=[+DM(n)]/TR(n)*100,

-DI(n)=[-DM(n)]/TR(n)*100

n:待设定参数,缺省值14日

上升与下跌方向线的数值永远介于0与100之间。n天上升方向线表示最近n天以来实际上涨力量的百分比。而n天下跌方向线则表示最近n天以来实际下跌力量百分比。 假设价格持续下跌,那么下降趋向变动值不断出现,将使下跌方向线的数值不断升高;相对的上涨方向线则呈下降的导向。 当价格持续上涨,则上述情况的相反导向将出现于图形上。在盘档(牛皮盘整)时,上升与下跌方向线差异将很微小。

4、趋向指标除了上升,下跌方向线外,另一条指标线为“趋向平均线”(ADX,Average Directional Movement Index)。

在计算趋向平均线以前,须先计算出“趋向值”(Directional Movement Index)。

A.趋向值(DX)的计算为: DX=DI(DIF)/DI(SUM)*100

DI(DIF)=上升方向线与下跌方向线的差的绝对值

DI(SUM)=上升方向线与下跌方向线的和

B.由于趋向值的变动性大,因此对它作N1天指数平滑移动平均,即得到所要的趋向平均值(ADX)。N1的缺省值为6。

图形说明:

本系统可以在K线状态下,在录入框中键入“DMI”即可调出该指标,或用“ / ” “ * ” 键翻到该指标的位置。在DMI 图中,缺省时,系统绘制四条线,+DI线用白色,-DI线用黄色,ADX线用粉红色,ADXR线用绿色,图形上方分别用各自的颜色显示该日的指标值。

参数设置:

多选取14日作为分析周期;在本系统中,还可单独设置ADX的平均天数,供用户研判。

应用法则:

在运用方面,由于其本身属于一个趋势判断系统,因此受到市场行情趋势是否明显的限制。假若市场行情价格的波动非常明显的维持一个趋向,根据这个指标得到的买进信号或卖出信号是比较准确的。但若是行情处于牛皮盘档时,这个指标的效果就不理想了。

趋向指标系统中,主要分析上升方向线+DI,下跌方向线-DI,趋向平均值ADX这三条线之间的关系。

1.上升方向线+DI与下跌方向线-DI的功用:

a.当+DI从下向上递增突破-DI时,显示市场内部有新多头进场,愿意以更高的价格买进(由于有创新高的价格,使+DI上升,-DI下降),因此为买进信号。

b.相反的,-DI从下向上突破+DI,显示市场内部有新空头进场,愿意以更低的价格卖出,因此为卖出信号。

2.趋向平均值ADX的功用:

a.判断行情趋势

在行情趋势非常明显地朝单一方向前进时,无论其为上涨或下跌,ADX值都会逐渐增加。换言之,当ADX值持续高于前日时,我们可断定此时市场行情将持续上涨,或持续下跌。

b.判断行情是否牛皮盘档

当市场行情反复涨跌时,ADX会出现递减。原因为价格虽然有新高出现,同时亦会有新低出现,因而致使上升方向线与下跌方向线愈拉愈近,ADX值也逐渐减少。当ADX数值降低到20以下,且呈现横方向进行时,我们可以断定此时市场气氛为‘牛皮盘档’。

c.判断行情是否到顶或到底

当ADX数值从上升的倾向转为下降之时,表明行情即将反转。即在涨势中,ADX在高点由升转跌,表示涨势将告结束;反之,在跌势中,ADX也在高点由升转跌,表示跌势将告结束。

趋向指标简称 DMI (Mirecitonal Movement Lndex), 是分析技术大师威尔德(J.W.Wilder)自认为是最有成就,也最实用的一套技术分析工具.趋向指标的基本原理探求价格上升及下跌过程中的"均衡点"(EQUILIBRIUM POINT),亦即供需求关系由 "紧张" 状况,通过价格的变化而达致'和谐',然后再 因价格供需的相互影响下,再导致紧张的循环不息过程.

(1) 计算公式:

1、趋向指标的第一步工作,先来确认基本的 "趋向变动值",(DM)是上涨, 亦+DM与-DM来表示涨跌的趋向变动值。趋向变动值为当日价格波动幅度 大于昨日价格的部份的最大值。即在意义上,趋向变动值可表达出价格波 动增减的幅度。

2、在了解趋向变动值后的第二步工作是找出"真正波幅"。真正波幅(TR), 是当日价格与前一日收盘价格比较之后,取得最大变动值。

比较的方式有下列三项。

A、当日最高价与最低价的差距,即当日最高价减去当日最低价。(H-L)。

B、当日最高价与昨日收盘的差距。(H-PC)。

C、当日最低价与昨日收盘的差距。(L-PC)。

将上述三项差距比较之后,数值最大者,即为当日的真正波幅。

3、计算出正负趋向变动值(+-DM)与真正波幅(TR)后,第三步便要找出 '方向线'(Direcitonal Indicator)。

方向线(DI)为探测价格上涨或下跌的指标,分别以正负来表示

'上升方向线'(+DI)及'下跌方向线'(-DI)。

上升或下跌方向线的计算方法如下:

+ DI = + DM / TR×100

- DI = - DM / TR×100

但要使方向线具有参考的价值,则心须要相当时期的累进运算。

威尔德认为最适当的周期是14天。

计算时,分别将14天内的+DM、-DM及TR平均,所得到的数值分别为

+DM14、-DM14及TR14。

因此14天的上升或下跌方向线的计算方法如下:

+ DI14 = +DM14 / TR14 X 100

- DI14 = - DM14 / TR14 X 100

在得到正负方向线(+-DM)的数值后,由于其数值也永远介于 0 与 100之间,因此也方便的用于在图表上绘制. 14天上升方向(+-DM)表示 最近14天以来实际上涨力量的百分比。而14天下跌方向线(-DI14)则表 示最近14天以来实际下跌力量的百分比。

假设价格持续下跌,那么趋向变动值不断出现, 将使下跌方向线的数值 不断的升高;相对的上涨方向线则呈下降的导向。

当价格上涨时,则上述情况的相反导向即将出现于图形上,而在盘档 (牛皮盘)时,上升与下跌方向线差异将非常微小。

4、趋向指标除了上升,下跌方向线外,另一条指标为'趋向平均线'。 在计算趋向平均线以前,须先计算出'趋向值'。

A、趋向值(DX)的计算为:

DX = DI DIF / DI SUM X 100

DI DIF = 上升方向线与下跌方向线的差

DI SUM = 上升方向线与下跌方向线的和

B、由于趋向值的变动性很大,因此以14天平滑运算, 即得到所要的趋向 平均值(ADX)。

(2)应用法则:

任何技术分析工具都有本身的优点与缺点,趋向指标亦不例外。在运用方面, 由于其本身属于一个趋势判断的系统,因此受到市场行情的趋势是否明显的限制。 假若市场行情价格的波动非常明显的维持一个趋势,根据这个指标的买进讯号或 卖出讯号,其绩效利益是无庸置疑的。但若是行情处于牛皮盘档时,这个指标的 买卖讯号的效果不理想。基本上这个指标的功能在于判别市场趋向的功能较大。

属于较为长期交易的指标。

趋向指标的系统中, 最主要的在于分析 '上升方向线' +DI;'下跌方向线'

-DI 与 '趋向平均值' ADX 等三条线之间的关系。

1、'上升方向线'+DI与 '下跌方向线'-DI的功用:

a:当图形上+DI从下向上递增突破-DI 时,显示市场内部有新多头进场,

愿意以较高的价买进,(由于有创新高的价格,使+DI上升,

-DI下降)因此为买进讯号。

b:相反的,-DI从下向上突破+DI,显示市场内部有新空头进场,愿意以

更低的价格卖出,因此为卖出讯号。

2、'趋向平均值' ADX 的功用:

ADX为 '趋向值' DX的平均数。DX是根据+DI与 -DI 两个数值计算出,

即+DI与-DI间的差(绝对值)除以总和的百分比。由于DX的数值容易

受到市场行情意外的影响,因此透过平均数的方法,求取'趋向平均值'

ADX,用以消除杂讯。

其功用:

A、判断行情趋势Trend:

在一个行情趋势非常明显的朝单一方向前进时,无论其为上涨或下跌, ADX 值会逐渐增加。换言之,当 ADX值持续高于前一日地,我们可以断 定此时市场行情,维持在一个固定方向的趋势,即行情价格持续上涨, 或 持续下跌。

B、判断行情是否牛皮盘档:

当市场行情反复地涨跌时,ADX会出现递减。原因为价格虽然有新高价出 现,同时亦会有新低价出现, 因而致使+DI与-DI数值愈拉愈近,ADX值 也逐渐减少。

当 ADX数值降低到20以下,且呈现横方向是进行时,我们可以断定此 时市场气氛为 '牛皮盘档' 。投资者应即出场观望,或者起码不应以'趋 向指标 '作为买卖交易的依据。

C、判断行情是否到顶或到底:

当ADX数值从上升的倾向转而下降之时,显示行情即将反转。即在涨势中, ADX 在高点由升转跌,表示涨势将结束;反之,在跌势中,ADX也在高点 由升转跌,亦表示跌势将告结束。ADX的数值在高点反转的标准并无一定 的依据,投资者观察的方法,是在 ADX由高点掉头下跌之际,便是行情到 顶或到底的讯号。

[指标分析]动向指标DMI

一.动向指标DMI

曲线由上升动向指标(+DI)和下降动向指标(-DI),以及平均动向指数ADX和它的缓动线ADXR四条曲线组成(大多工具软件不提供ADXR曲线)。

二、DMI的应用

1、+DI、-DI、ADX、ADXR都在0~100区间波动(负号仅表示方向,不表示负值)。

2、威尔特认为DMI应用时N取14最为适合。

3、(+DI)曲线在(-DI)曲线上方表示上升动向强于下降动向,所以(+DI)曲线上升并穿过(-DI)曲线是买入信号。

4、(-DI)曲线在(+DI)曲线上方表示下降动向强于上升动向,所以(-DI)曲线上升并穿过(+DI)曲线是卖出信号。

5、ADX曲线上升,表示当前运行着一种强或较强的势(视曲线陡度):若(+DI)在上,它为上升势;若(-DI)在上,它为下降势。

6、ADX曲线由上升转为下降,意味着之前运行着的势已经开始转变。ADX曲线下降亦表示当前为强或较强的调整视曲线陡度):若之前运行的是上升势,则调整可先判断为上升回档;若之前运行的是下降势,则调整可先判断为下跌反弹。调整结束的信号是ADX曲线由下降转为上升,而调整突破的方向则由(+DI)与(-DI)的关系决定。如果调整突破的方向与调整前的一致,则是回档或反弹结束的信号,即上升势仍为上升势,下跌势仍为下跌势。如果调整突破的方向与调整前的相反,则确认为市势的逆转。由以上分析可得,ADX曲线的上拐点和下拐点也是短线操作的买或卖的信号;若确认ADX曲线的下拐点为市势逆转信号,则是中长线操作的买或卖的信号。

7、ADX曲线有重要技术含义的上下拐点在70以上、20以下区间。

8、如果ADX曲线呈现横向移动,则(+DI)与(-DI)亦绞合一起,表示此间为无趋势市道,其突破问题参见以上讨论。

9、为消除技术骗线的影响,可利用ADXR曲线。它与ADX曲线相交是对判断的一种确认信号,其作用在于提醒投资者采取最后的即时买入或卖出的行动,随后而来的升势或跌势将会较急。三、买卖原则: 1. +DI上交叉-DI时作买。 2. +DI下交叉-DI时作卖。 3. ADX于50以上向下转折时,代表市场趋势终了。 4. 当ADX滑落到_+DI之下时,不宜进场交易。 5. 当ADXR介于20-25时,宜采用TBP及CDP中之反应秘诀为交易参考。四、动向指数(DMI)原理动向指数又叫移动方向指数或趋向指数。是属于趋势判断的技术性指标,其基本原理是通过分析股票价格在上升及下跌过程中供需关系的均衡点,即供需关系受价格变动之影响而发生由均衡到失衡的循环过程,从而提供对趋势判断的依据。动向的指数有三条线:上升指标线,下降指标线和平均动向指数线。三条线均可设定天数,一般为14天。五、使用心得

1.±DI交叉讯号比其他指标的反映慢,故对中长线投资具有较好的指导作用,对短线投资者意义不大,如果一定要做短线交易,可将周期定为半小时或一小时。对±DI交叉讯号应尽量避免使用,可改用KD或MACD的交叉来指导买卖。±DI的交叉可用来判断股价的运行趋势,以辅助ADX辨别方向。

2.指标周期应设长一点,才能发挥效果。

3.经常会发生ADX已经转折,但是股价仍然持续行进,没有发生反转的情况。

4.如果投资者错过了±DI交叉的讯号,则可在ADX交叉ADXR的时候介入。

5.DMI应设定为7天或14天。

6.在强势市场中ADX也会失真,但仍应照ADX的转折讯号操作,因为指标本身会自行修复,这时仍可按其知识操作。

7.ADX的转折必须在50 以上发生才有效,一般ADX转折后,会持续下降至20左右。如果ADX仅下降至 40~60之间便再度回头上升,这是大行情来临的前兆。

8.当ADXR低于20 时,表明市场低迷,所有指标将失去效用,这时应果断离场。当ADXR介于20~25之间时,仅布林线有参考价值。 六、应用原则:1:DMI本身含有+DI、-DI、DX、ADX指标,这几项指标要配合看。除外,配合其它外部指标共同研判。2:DI上升、下降的幅度均在0至100之间。多方实力强,+DI值放大并趋近100,股指可能会继续提高。反之,若空方实力强,-DI值放大并趋近-100,股指会继续下落。如果+DI变小并趋近0,反映了多方势头减弱。如果-DI变小并趋于0,反映空方势头减弱。股指分别会止升、止跌。投资者可根据+DI、-DI的变化趋向,摸清多空的实力,择机而动。3:从相对强弱分析,如果+DI大于-DI,在图形上则表现为+DI线从下向上穿破-DI线,这反映了股市中多方力量加强,股市有可能高走一段,因此,投资者速买再速卖,不可卖进惜售,待股价冲顶回落后会造成损失。 如果-DI大于+DI,在图形上则表现为-DI线从下向上穿透+DI线,反映股市中空头正在进场,股市有可能低走。因此,投资者应速卖股票,看准认底部后再买进股票。 如果+DI和-DI线交叉且幅度不宽时。表明股市进入盘整行情。投资者要观察一段,待机行事。4:对DX,投资者应注意:DX活动区间在0-100内,如果DX趋向100,表明多空某一方的力量趋于零。如果DX值大,表明多空双方实力相差悬殊;如DX值小,表明多空双方实力接近。如果DX趋向零,表明多空双方的实力近似相等。 一般讲,DX值在20至60间,表明多空双方实力大体相等,轮换主体位置的可能性大。投资者此时易把握自己的位置,看准时机,空头转多头,或相反。 DX值穿破60,表明多空双方力量拉开,多头或空头各方渐渐主动,或超卖,或超买。DX值穿破20,表明多空双方力量均衡,多空双方都主动回撤,买卖不活。此2种情况,投资者既不可过于急躁,又不可过于谨慎,要择机而动,大胆心细。5:如果DX、DI值同时上升,表明多头实力加强,市场有上升的劲头。投资者应速买而后速卖。如果DX、DI值同时下降,表明空方主力进场,市场下跌不可避免。投资者速卖后,待新底形成再买进。如果DX线位于+DI线上方并回落,表明行情虽在上升,但结束上升行情的时间已到,投资者不可再盲目追涨。如果DX线位于-DI线上方并回落,表明行情虽在下跌,但下跌的认底部已形成,熊市将结束,投资者可适当买进股票。

建議的技術分析學習流程:

第一步:認識技術分析的第一步...道氏理論 ==>認識移動平均線...葛蘭碧八大法則 ==>認識K線 ==>K線應用...單一K線

第二步:K線應用--組合K線(上) ==>K線應用--組合K線(下) ==>初階型態學(上) +初階型態學(下)

第三步:選擇以下技術指標教學文章其中之一"精讀",然後再補充 缺口理論 + 價格濾網與時間濾網 的技術分析知識!

認識指標系列...KD 隨機指標

認識指標系列---RSI

認識指標系列...威廉指標

認識指標系列...BIAS 乖離率

認識指標系列...MACD

認識指標系列...DMI

認識指標系列-- 寶塔線

認識指標系列...PSY 心理線

缺口理論

價格濾網與時間濾網

切記!技術指標先找一個學到"精",千萬別『未學會跑就想飛』!而且上述的教學文章,最好能多看幾遍,你跟我都不是"天才",上述的技術分析知識,很多都是大師們耗費一生心血所鑽研出來的,不可能看一次就能了然於胸且運用自如!

DMI 之意義

由於DM代表股價最高價或是最低價增加的幅度,因此其為趨勢力量強度的表徵。不過由於DM會受到衡量單位而影響其絕對數值,因而以真正波幅TR作為基準來衡量其相對強度,如此才可跨個股作客觀性的比較。所以簡而言之,動向指標的意義就是最高價向上移動的相對強度,或是最低價向下移動的相對強度。由於每日的最高價或最低價是每日股價向大趨勢伸展的觸角。因此觀察股價的波動或是方向指標DI,將可得到股價趨勢的資訊。得到+DI及–DI資訊後,更令我們關切的是最後淨趨勢方向的力量究竟如何。因此我們取二者的差距數值來作判斷,並除上二者之和以使其標準化,因此DX數值大小亦會落在0~100之間。數值越高代表趨勢越倒向某一邊,趨勢方向越明確(但並沒有指出向上或向下),但DX的波動性高,為使趨勢更突顯,因此將DX作平滑處理以將趨勢明顯化,一般在計算時取14天資料值,其意義是假定一個循環週期長度是28天左右,而循環週期是指走完一個上升趨勢跟一個下降趨勢,因此一個趨勢的時間長度大略可以假定為14天。因此當有足夠的理由說明一個趨勢的週期長度是其他數值時,則應該修正這項參數。

DMI 之研判原則

由於+DI與–DI為二個方向的相對強對。當+DI=–DI時,代表上漲力道與下跌力道相當,這是趨勢的均衡,所以當+DI與–DI彼此穿越時,代表一方的方道開始壓過另一方。這是買賣點訊號。

ADX可作為趨勢行情是否出現的判斷依據,當行情明顯朝某一方向進行時,ADX數值都會顯著上升。若行情呈現盤整格局時,ADX會低於+DI與–DI二條線。若ADX數值低於20,則不論DI如何,均顯示市場沒有明顯趨勢。此時投資人應該退場以靜待行情的出現。

DMI(Directional Movement Index)—動向指數 公式

先決定趨向變動是朝正向或是負向

若H_t – H_[t-1]>0 H_t – H_[t-1] > L_[t-1] – L_t

則表示股價高點持續走高,為正趨向變動,記作 +DM(= H_t – H_[t-1])若L_[t-1]– L_t >0

且 H_t – H_[t-1] < L_[t-1] – L_t為負趨向變動,記作–DM(=L_[t-1] – L_t)

而–DM的負號(–)是指負向趨勢的意義,而非數值為負數!

其中H_t 表t日當天的最高價,H_[t-1] 表t-1日當天的最高價.

L_t 表t日當天的最低價,L_[t-1] 表t-1日當天的最低價。其他狀況,DM=0

尋找股價的真正波幅(TR,True Range)

所謂真正波幅TR是指將前一日的收盤價C_[t-1]納入考量後,當日股價波動的最大幅度.

考慮三個股價數字的關係

:H_t, L_t,及C_[t-1].(其中C_[t-1]為前一日收盤價.)不外乎下例三種狀況,則其真正波幅TR值如下:

(i)H_t > C_[t-1] >L_t TR=H_t–L_t

(ii) H_t > L_t > C_[t-1]TR=H_t – C_[t-1]

(iii)C_[t-1] > H_t > L_t

TR=C_[t-1] – L_t (注意.當日最高價H_t永遠大於最低價L_t,所以只有這三種狀況)

為了要使方向趨勢有意義,則需累計一段時間來看趨勢的方向才有意義.一般以14天為週期作為指標的觀察時間分別將+DM、–DM及TR作14日累計.得到+DM14、–DM14及TR14作為起始資料,之後可用移動平均的方式計算

(+DM14)_t = (+DM14)_[t-1] *13/14 + (+DM)_new(TR14)_t = (TR14)_[t-1] *13/14 + (TR)_new

(–DM14)_t = (–DM14)_[t-1] *13/14 + (–DM)_new

計算方向指標DI(Directional Indicator)

+DI14 = (+DM14) / (TR14 )*100

–DI14 = (–DM14) / (TR14)*100

由於TR是總波幅,為股價波動的最大距離,因此趨向指標值DM必小於總波幅TR。亦即方向指標DI的值

必在0~100之間.如果+DI14=45,–DI14=23,這代表過去14日中向上的趨勢佔45%,向下的趨勢佔23%,

其他的則沒有方向性。

計算趨向指數DX及平均趨向指數ADX

DX=| (+DI14) – (–DI14) | / | (+DI14) + (–DI14) |

其中| . |為絕對值符號,表示將運算後結果取其數值,而不論正負,而將DX作移動平均,而得到ADX。

意義 由於DM代表股價最高價或是最低價增加的幅度,因此其為趨勢力量強度的表徵。不過由於DM會受到衡量單位

而影響其絕對數值,因而以真正波幅TR作為基準來衡量其相對強度,如此才可跨個股作客觀性的比較。所以簡而言之,動向指標的意義就是最高價向上移動的相對強度,或是最低價向下移動的相對強度。由於每日的最高價或最低價是每日股價向大趨勢伸展的觸角。因此觀察股價的波動或是方向指標DI,將可得到股價趨勢的資訊。得到+DI及–DI資訊後,更令我們關切的是最後淨趨勢方向的力量究竟如何。因此我們取二者的差距數值來作判斷,並除上二者之和以使其標準化,因此DX數值大小亦會落在0~100之間。數值越高代表趨勢越倒向某一邊,趨勢方向越明確(但並沒有指出向上或向下),但DX的波動性高,為使趨勢更突顯,因此將DX作平滑處理以將趨勢明顯化,一般在計算時取14天資料值,其意義是假定一個循環週期長度是28天左右,而

循環週期是指走完一個上升趨勢跟一個下降趨勢,因此一個趨勢的時間長度大略可以假定為14天。因此當有足夠的理由說明一個趨勢的週期長度是其他數值時,則應該修正這項參數。

應用原則 由於+DI與–DI為二個方向的相對強對。當+DI=–DI時,代表上漲力道與下跌力道相當,這是趨勢的均衡當。

所以當+DI與–DI彼此穿越時,代表一方的方道開始壓過另一方。這是買賣點訊號。

ADX可作為趨勢行情是否出現的判斷依據,當行情明顯朝某一方向進行時,ADX數值都會顯著上升。若行

情呈現盤整格局時,ADX會低於+DI與–DI二條線。若ADX數值低於20,則不論DI如何,均顯示市場沒有

明顯趨勢。此時投資人應該退場以靜待行情的出現。

當ADX持續偏高時,代表買超或賣超現象,此時則不宜順勢操作,因行情反轉的機會增加。當ADX指數從

上升趨勢轉為下降時,則代表行情即將反轉。

缺點

DMI指標適用在趨勢明顯的市場,因此在沒有明顯趨勢的市場,或是趨勢週期取錯時,則指標的訊號將不明確

。且DI的波動性過高,經常易出現無用的訊號,並且如果訊號出現,經常是行情已走了一段。

補救措施 配合KD指標以加強訊號的正確性

當ADX持續偏高時,代表買超或賣超現象,此時則不宜順勢操作,因行情反轉的機會增加。當ADX指數從上升趨勢轉為下降時,則代表行情即將反轉。

DMI 應用之限制

DMI指標適用在趨勢明顯的市場,因此在沒有明顯趨勢的市場,或是趨勢週期取錯時,則指標的訊號將不明確。且DI的波動性過高,經常易出現無用的訊號,並且如果訊號出現,經常是行情已走了一段。建議使用DMI指標時搭配其他技術指標一起觀察,可降低DMI指標的失誤率。

動向指標DMI指標使用詳解

DMI(Directional Muvement Index)指標係由J.Wells Wilder于1978年在"New Concepts in Technical TradingSystems"一書中首先提出,提示投資人不要在盤整世道中入場交易,一旦市場變得有利潤時,DMI立刻引導投資者進場,並且在適當的時機退場,實為近年來受到相當重視的指標之一。

DMI指標的計算方法和過程比較複雜,它涉及到DM、TR、DX等幾個計算指標和+DI(即PDI,下同)、﹣DI(即MDI,下同)、ADX和ADXR等4個研判指標的運算

買賣原則:

1. +DI上交叉-DI時作買。

2. +DI下交叉-DI時作賣。

3. ADX于50以上向下轉折時,代表市場趨勢終了。

4. 當ADX滑落到_+DI之下時,不宜進場交易。

5. 當ADXR介於20-25時,宜採用TBP及CDP中之反應秘訣為交易參考。

動向指數(DMI)原理

動向指數又叫移動方向指數或趨向指數。是屬於趨勢判斷的技術性指標,其基本原理是通過分析股票價格在上升及下跌過程中供需關係的均衡點,即供需關係受價格變動之影響而發生由均衡到失衡的迴圈過程,從而提供對趨勢判斷的依據。

動向的指數有三條線:上升指標線,下降指標線和平均動向指數線。三條線均可設定天數,一般為14天。

1.計算方法

由於動向指數的計算比較複雜(現忽略)

2.DMI運用法則

動向指數在應用時,主要是分析上升指標+DI,下降指標-DI和平均動向指數ADX三條曲線的關係,其中+DI和-DI兩條曲線的走勢關係是判斷出入市的訊號,ADX則是對行情趨的判斷訊號。

(1)上升指標+DI和下降指標-DI的應用法則

走勢在有創新高的價格時,+DI上升,-DI下降。因此,當圖形上+DT14從下向上遞增突破-DT14時,顯示市場內部有新的多頭買家進場,願意以較高的價格買進,因此為買進訊號。

相反,當-DI14從下向上遞增突破+DI14時,顯示市場內部有新的空頭賣家出貨,願意以較低價格沽售,因此為賣出訊號。

當走勢維持某種趨勢時,+DI14和-DI14的交叉突破訊號相當準確,但走勢出現牛皮盤檔時,應+DI14和-DI14發出的買賣訊號視為無效。

(2)平均動向指標ADX的應用法則

趨勢判斷。當行情走勢朝向單一方向發展時,無論是漲勢或跌勢,ADX值都會不斷遞增。因此,當ADX值高於上日時,可以斷定當前市場行情仍在維持原有趨勢,即股價會繼續上漲,或繼續下跌。特別是當+DI與ADX同向上升,或-DI與ADX同向上升時,表示當前趨勢十分強勁。

牛皮市判斷。當走勢呈牛皮狀態,股價新高及新低頻繁出現,+DIL和-DI愈走愈近,反復交叉,ADX將會出現遞減。當ADX值降低至20以下,且出現橫向移動時,可以斷定市場為牛皮市。此時趨勢無一定動向。投資者應持觀望,不可認為±DI14發出的訊號入市。

當走勢維持某種趨勢時,+DI14和-DI14的交叉突破訊號相當準確,但走勢出現牛皮盤檔時,應將+DI1L4和-DI14發出的買賣訊號視為無效。

轉勢判斷。當ADX值從上漲高點轉跌時,顯示原有趨勢即將反轉,如當前處於漲勢,表示跌勢臨近,如當前處於跌勢,則表示漲勢臨近。此時±DI有逐漸靠攏或交叉之表現。ADX在高點反轉斬數值無一定標準,一般以高度在50以上轉跌較為有效。觀察時,ADX調頭向下,即為大勢到頂或到底之訊號。

3.使用心得

1.±DI交叉訊號比其他指標的反映慢,故對中長線投資具有較好的指導作用,對短線投資者意義不大,如果一定要做短線交易,可將週期定為半小時或一小時。對±DI交叉訊號應儘量避免使用,可改用KD或MACD的交叉來指導買賣。±DI的交叉可用來判斷股價的運行趨勢,以輔助ADX辨別方向。

2.指標週期應設長一點,才能發揮效果。

3.經常會發生ADX已經轉折,但是股價仍然持續行進,沒有發生反轉的情況。

4.如果投資者錯過了±DI交叉的訊號,則可在ADX交叉ADXR的時候介入。

5.DMI應設定為7天或14天。

6.在強勢市場中ADX也會失真,但仍應照ADX的轉折訊號操作,因為指標本身會自行修復,這時仍可按其知識操作。

7.ADX的轉折必須在50 以上發生才有效,一般ADX轉折後,會持續下降至20左右。如果ADX僅下降至 40~60之間便再度回頭上升,這是大行情來臨的前兆。

8.當ADXR低於20 時,表明市場低迷,所有指標將失去效用,這時應果斷離場。當ADXR介於20~25之間時,僅布林線有參考價值。

4.評價

(1)不需要主觀判斷,只需要在有效市場訊號下採取行動。而且上升指標與下降指標的交錯訊號容易理解。

(2)在動向指數中增添ADXR指標,能夠擴充動向的指數的功能。ADXR是ADX的“評估數值”,其計算方法是將當日的ADX值與14日前斬ADX值相加後除以2得出。ADXR的波動一般較ADX平緩,當±DI相交,發出買賣訊號後,ADXR又與ADX相交,則是最後的出入市機會,隨後而來的行情較急,因此應立即採取行動。

ADXR還是市場的評估指標,當ADXR處於高位時,顯示行情波動較大,當ADXR處一低檔,則表明行情較為牛皮。

(3)計算複雜,公式不易掌握。

指標談之DMI

DMI動向指標(亦叫趨向指標)是研判股價在升跌之中供求的均衡點,即:股價變化直接作用供求雙方失衡再到失衡……的迴圈過程,從而判定股市的態勢,以決定投資行為。在股市中,買賣雙方的力量變化會影響股價指數變化。多方投入大量資金,希望創下新高股指。而空方拼命打壓股指。因此,當日股價指數的最高點和最低點基本反映了多空雙方的實力。DMI指標是力圖反映這種趨向的一種實用技術指標,它包括DM、DI、DX、ADX等,下面分別介紹。

應用原則:

1:DMI本身含有+DI、-DI、DX、ADX指標,這幾項指標要配合看。除外,配合其他外部指標共同研判。

2:DI上升、下降的幅度均在0至100之間。多方實力強,+DI值放大並趨近100,股指可能會繼續提高。反之,若空方實力強,-DI值放大並趨近-100,股指會繼續下落。如果+DI變小並趨近0,反映了多方勢頭減弱。如果-DI變小並趨於0,反映空方勢頭減弱。股指分別會止升、止跌。投資者可根據+DI、-DI的變化趨向,摸清多空的實力,擇機而動。

3:從相對強弱分析,如果+DI大於-DI,在圖形上則表現為+DI線從下向上穿破-DI線,這反映了股市中多方力量加強,股市有可能高走一段,因此,投資者速買再速賣,不可賣進惜售,待股價衝頂回落後會造成損失。

如果-DI大於+DI,在圖形上則表現為-DI線從下向上穿透+DI線,反映股市中空頭正在進場,股市有可能低走。因此,投資者應速賣股票,看準認底部後再買進股票。

如果+DI和-DI線交叉且幅度不寬時。表明股市進入盤整行情。投資者要觀察一段,待機行事。

4:對DX,投資者應注意:DX活動區間在0-100內,如果DX趨向100,表明多空某一方的力量趨於零。如果DX值大,表明多空雙方實力相差懸殊;如DX值小,表明多空雙方實力接近。如果DX趨向零,表明多空雙方的實力近似相等。 一般講,DX值在20至60間,表明多空雙方實力大體相等,輪換主體位置的可能性大。投資者此時易把握自己的位置,看準時機,空頭轉多頭,或相反。

DX值穿破60,表明多空雙方力量拉開,多頭或空頭各方漸漸主動,或超賣,或超買。DX值穿破20,表明多空雙方力量均衡,多空雙方都主動回撤,買賣不活。此2種情況,投資者既不可過於急躁,又不可過於謹慎,要擇機而動,大膽心細。

5:如果DX、DI值同時上升,表明多頭實力加強,市場有上升的勁頭。投資者應速買而後速賣。如果DX、DI值同時下降,表明空方主力進場,市場下跌不可避免。投資者速賣後,待新底形成再買進。如果DX線位於+DI線上方並回落,表明行情雖在上升,但結束上升行情的時間已到,投資者不可再盲目追漲。如果DX線位於-DI線上方並回落,表明行情雖在下跌,但下跌的認底部已形成,熊市將結束,投資者可適當買進股票。

6:對ADX,投資者應注意:

單一動向:股市行情以明顯的動向單一向一力發展,不論是上升還是下降,ADX值此時會逐漸嗇並持續一段時間。面對這種單一動向,或DI上升、下降值與ADX同向上升時,投資者可順其操作,即加入多頭,或加入空頭。但注意,長時間的跟風也會造成損失。

牛皮動向:當股市指數新高、新低點反復交叉,忽升忽降時,ADX會表現為遞減態勢,牛皮市膠著目前股市。當ADX逐降到20以下時,+DI和-DI呈現橫向走勢,投資者應暫停交易,伺機而動。此時,DMI動向指票只能參考,不能完全依此入市。

反轉動向:當ADX由升轉降時,高於50以上時說明行情反轉來臨,如果在漲勢中,ADX在高點由升轉降時,表明頂部到頂,漲勢將收場。投資者應調整多頭行動。反之,在跌勢中,ADX也在高點由升轉降時,表明底部到底,跌勢將收場,投資者應調整空頭?例子為2003.12期間的個股。最近一段時間大盤非常疲軟,而一些小盤個股的行情則較為火爆,有些股票在出現漲停反彈之後還能持續上漲,有的則很快被打回原形,許多投資者不知道該如何對這些股票的後市行情做一個正確的判斷,現在我們就用DMI指標來做一個甄別。

如果在底部出現漲停反彈的個股符合以下條件,則後市持續上漲的可能性會大一些:

1、在漲停出現之前,股票已經持續下跌,屬於超跌個股,在漲停的前一天,DMI指標的4條指標線均處於相對低位,而且+DI的值在4條指標線中最小;

2、漲停當日,成交量明顯放大;

3、漲停當日,+DI同時上穿三條指標線。

周線DMI選股法主要有下面兩種方法:

第一種方法:周線±DI金叉買入法。周線±DI金叉買入法要滿足的條件是:?周線±DI金叉。?當周成交量大於5周均量(大於1.5倍以上更好)。?當周以放量周陽線向上突破20周均線,或股價已在20周均線上方運行時出現放量周陽線。例:東凱膠片(600135),2003年5月26日至30日這一週,周線±DI金叉;當周成交量大於5周均量(大於1.5倍以上);當周以放量周陽線向上突破20周均線,滿足買入條件。以當周均價10.50元買入,6月16日至20日這周以均價13.40元賣出,每股賺2.90元,三個交易周獲利27.5%。需要說明的是:有時,周線±DI金叉時當周成交量沒有大於5周均量,而下周出現補量周陽線。出現此種情況,周線±DI金叉仍可視作有效,出現補量周陽線時可買入。例:寶鋼股份(600019),2003年10月8日至10日這周,周線±DI金叉,但當周成交量沒有大於5周均量。10月13日至17日這周卻出現補量周陽線。以當周均價5.50元買入,11月10日至14日這周以均價6.50元賣出,每股賺1.00元,4個交易周獲利18%。(獨家證券內參,披露更多內幕……)

第二種方法:周線±DI呈喇叭口買入法。此種買入法要滿足的條件是:?±DI呈喇叭口狀。?當周成交量大於5周均量(大於1.5倍以上更好)。?股價已在30周均線上方運行時出現放量周陽線。例?:淩鋼股份(600231),2003年3月31日至4月4日這一週,周線±DI呈喇叭口狀,當周成交量大於5周均量(是2.5倍);股價已在30周均線上方運行時出現放量周陽線,滿足買入條件。以當周均價5.50元買入,4月14日至18日這周以均價9元賣出,每股賺3.50元,不到三個交易周獲利63%。例?:桂林旅遊(000978),2003年8月18日至22日這周,周線±DI呈喇叭口狀;當周成交量大於5周均量;股價已在30周均線上方運行時出現放量周陽線,滿足買入條件。以當周均價17元買入,9月8日至12日這周以均價20元賣出,每股賺3元,三個交易周獲利18.2%。

綜合運用DMI與CDP黃金組合

7日DMI形成黃金交叉是中線最佳買點

動向指標即DMI,是通過對股價在上升或下跌行情末期供求關係的變化即多空雙方力量強弱的轉化的分析,從而對股價運行趨勢作出判斷的技術指標。DMI一般適用於對中期趨勢的判斷,特別是單邊中期上漲趨勢和單邊的中期下跌趨勢,而對橫向整理的盤局較不適用。DMI,由4條線組成,即上升動向+DI、下跌動向-DI、平均動向ADX和ADX的評估數值ADXR,其中+DI、-DI用於買賣時機的判斷,ADX用於趨勢的確認,而ADXR往往較少運用。DMI中的4條線都始終在0-100之間波動。一般常用的參數有5日、7日和14日的DMI,這裡我們介紹最常用的7日DMI判斷買入時機的方法。在下跌趨勢中,由於空方力量強于多方力量,資金不斷從股市抽離,股價不斷創出新低,DMI中上升動向+DI不斷下降,下跌動向-DI不斷上升,致使-DI在+D

I之上形成空關頭排列,任何一次折反彈都是出貨的機會。但在經過較長時間和較大幅度的下跌之後,股價的下跌動力減弱,股價下跌速度明顯減緩甚至不再創出新低而開始反彈或橫向運行,有構築底部跡象,-DI由上升轉為下行、+DI也由下行轉為上升,兩線有收口的跡象。當股價創出近7日新高時+DI就會上穿-DI形成黃金交叉,表明買方力量強于賣方力量,有新多資金入場,下跌趨勢結束,中期上升趨勢開始,是中線的最佳買入時機。

分析與操作要領

(1) 前面提到DMI主要適用於單邊上漲或單邊下跌的中期趨勢的判官,而對於盤局階段不太適用。那麼單邊上漲或單邊下跌初期,怎樣才知道後市會有真正的單邊上漲或下跌行情呢?一般來說,如果前期股價邊續上漲時間已長、漲幅已大,而+DI下穿-DI形成死亡交叉後市往往會有中期下跌,相反,如果前期股價一路持續下跌,跌幅已深,-DI也一直在+DI之上運行,突然+DI突破-DI形成黃金交叉,並伴隨成交量明顯放大,可認為後市應有一波中期上升行情。

(2) 在+DI上穿-DI之後,股價一般處於上升趨勢中,只要+DI與-DI仍保持多關頭排列,任何一次的股價回調都是較佳的買入時機,特別是在上升行情初期。

(3) 在上升趨勢中,經過一段時間的調整,+DI再次上穿-DI形成黃金交叉,是調整流器結束新的上升浪開始的信號,也是買入時機。

(4) 在上升趨勢中,股價不斷創出新高,但+DI並不一定創新高甚至明顯背離,只要+DI仍在-DI之上呈多關頭排列且ADX繼續上行,說明上升行情仍將持續,仍應持股等漲。

(5) 由於DMI主要用於中期趨勢的判斷,當+DI上穿-DI形成黃金交叉時往往離底部有一定距離。因此,要想真正買在底部或底部區域,尚需結合其他分析方法判斷。另外,止損點的設立也是必要的,特別是在下跌趨勢中,有時誤將整理當成底部,待+DI上穿-DI時買入,股價卻並不上漲,反而再破位下跌,+DI很快下穿-DI形成死亡交叉,應暫時止損退出觀望。

DMI屬於趨向類指標, 用於辨別行情是否發生轉變。一旦市場變得有利可圖時, DMI立刻會引導投資者進場,並且在適當的時機提醒投資者退場。然而,該指標只適用於市場行情的發展期, 而對牛皮盤局時, 該技術指標略顯不足,而CDP則是一個良好的牛皮盤局操作指標。

DMI指標包含四條線, 一條是正DI,第二條是負DI,這兩條線的交叉訊號是指導投資買賣的。當正DI上交叉負DI為買進,而正DI下交叉負DI為賣出,這一買賣法則在滬深兩市的運用中感覺反應過快,容易引入誤入陷阱。因此,在一個投機性較強的市場中不易運用, 以免給投資者帶來傷害。第三條是ADX線,又稱方向線,是為操作者設計的買賣線,該線不管市場是處於一個多頭還是一個空頭,ADX均會向上運動,每當ADX線在50以上向下轉折之際,也就是市場發生轉變之時,即在上漲的股票此時可獲利了結,而對一個連續下跌的股票已到終點,買進時機到來,而且準確性相當高。第四條線ADXR線被稱為評估線,是對市場性質評估而設定的一條線,簡單的說,當ADXR在25以上時,表示市場比較活躍,若ADXR逐漸下跌至25-20之間時, 市場已經進入了無趨勢狀態,即人們稱的牛皮市。此時,應立刻停止使用DMI指標,投資人應改用順勢操作法CDP來獲利。

CDP指標對廣大的投資者來說是一個比較陌生的老指標。 它沒有引起投資者的注意主要是在現在市場上的技術分析軟體中,沒有在靜態和動態技術欄中設定,而是在各股的分時走勢或K線圖狀態中的分筆或成交明細中隱藏, 只有在各股中處於上述狀態下,連續按"+"或"-"鍵才能顯現。同時,市場上的技術叢書中也無介紹, 從而造成無人問津的境界。實際上CDP技術指標在一個牛皮盤局中是一個較好的高拋低吸的短線操作工具。該指標與其他技術指標不同之處是沒有曲線圖表, 只有AH、NH、CDP、NL、AL五個數據,其運用法則為:NL和NH是進行短線進出的最佳點位, 即:投資者想當日賣出時,把價格定在該股票CDP指標中的NH值上。若投資者想低價買入該股票,一般把買入價設在NL值上均會成功。而對波段操作者而言AH值和AL值是引導進出場的條件。凡是當然股價向上突破AH值時,股價次日還漲,而股價跌破AL值時,則股價次日將續跌。從滬深兩市實踐中證明每當一個連續下跌中的股票, 若某日該股突破AH值時,有80%的概率是反轉信號,若一個連續上漲的股票,某日股價下跌破AL,則升勢宣告結束,因此,該組數據所提供的反轉信號要比其他技術指標超前一些。 而CDP值只說明股價現階段的強弱情況, 當股價高於該股CDP值時,現階段市場偏強。反之,偏弱。該技術指標不僅運用簡單,並且買賣點位明確,準確率也非常高。

什麼是平均趨向指標

平均趨向指數(ADX)是另一種常用的趨勢衡量指標。與趨向系統(DMI)同樣是由威爾斯·威爾德(Welles Wilder)所著,利用多空趨向之變化差離與總和判定股價變動之平均趨勢,可反映股價走勢之高低轉折,但無法掌控波段獲利水準,因此,發生信號頻率甚多而獲利卻不穩定,常用於輔助其他指標系統操作。

ADX無法告訴你趨勢的發展方向。可是,如果趨勢存在,ADX可以衡量趨勢的強度。不論上升趨勢或下降趨勢,ADX看起來都一樣。ADX的讀數越大,趨勢越明顯。衡量趨勢強度時,需要比較幾天的ADX 讀數,觀察ADX究竟是上升或下降。ADX讀數上升,代表趨勢轉強;如果ADX讀數下降,意味著趨勢轉弱。當ADX曲線向上攀升,趨勢越來越強,應該會持續發展。如果ADX曲線下滑,代表趨勢開始轉弱,反轉的可能性增加。單就ADX本身來說,由於指標落後價格走勢,所以算不上是很好的指標,不適合單就ADX進行操作。可是,如果與其他指標配合運用,ADX可以確認市場是否存在趨勢,並衡量趨勢的強度。

平均趨向指標的計算步驟

ADX是衡量+DI13與-DI13之間的差距(上升動向+DM、下降動向-DM)。

計算過程分為兩個步驟:

1、計算每天的趨向指標DX: DX=[(+DI13)-(-DI13)]/[(+DI13)+(-DI13)]*100

舉例來說,+DI13=34;-DI13=18,則DX=(34-18)/(34+18)*100=16/52*100=30.77,四捨五入=31。

2、取DX的移動平均(例如:13天的EMA),則為“平均趨向指標”ADX。當趨勢很健全時,+DI13與-DI13之間的差距與ADX都會上升;當趨勢反轉或市場進入橫向區間時,ADX會下降,順勢交易應該取ADX的上升階段,而不是ADX的下降階段。見下圖:

趨向變動值是指今天區間超出前一天區間的最大部分。見下圖:

A、如果今天的區間向上超出前一天的區間,這是屬於正趨向變動(+DM)。

B、如果今天的區間向下超出前一天的區間,這是屬於負趨向變動(-DM)。

C、如果今天的區間位在前一天的區間之內部,或今天的區間向上與向下走出前 一天區間的距離相等,這是屬於沒有趨向變動(DM=0)。如果今天的區間向上或向下超出前一天區間的距離不等,這可能是正趨向變動或負趨向變動,取決於另一個超出部分比較在。

D、如果今天出現漲停板,+DM代表今天收盤價與前一天最高價之間的距離。如果今天出現跌停板,-DM代表今天收盤價與前一天最低價之間的距離。群眾的行為趨向系統是衡量多頭空頭將價格推出前一天交易區間的能力,藉此判斷多/空力量的變化。如果今天的高價大於前一天的高價,顯示市場群眾的多頭看法轉強。

如果今天的低價小於前一天的低價,顯示市場群眾的空頭看法轉強。兩條趨向線(+DI13與-DI13)的相對位置可以顯示趨勢。當正趨向線高於負 趨向線,顯示多頭主導市場。當負趨向線高於正趨向線,顯示空頭力量比較強,交易應該順著上側趨向線的方向。

當兩條趨向線之間的距離拉開,平均趨向指標ADX將上升,這代表市場主導群的力量轉強,處在劣勢的一方更加疲弱,既有的趨勢應該繼續發展。當ADX上升時,應該根據上側趨向線的方向採用順勢方法進行交易。當兩條趨向線之間的距離拉近,平均趨向指標ADX將下降,這代表市場主導群的力量轉弱,處在劣勢的一方正在扭轉局面,行情進入混亂的階段,最好不要採用順勢交易的方法。

平均趨向指標的交易法則

1、當+DI13大於-DI13時,僅由多方進行交易。當-DI13大於+DI13時,僅由空方進行交易。最適合進場做多的時機是:+DI13與ADX都位在-DI13的上方,而且ADX上升,這代表上升趨勢正在轉強,建立多頭部位之後,停損設定在最近次要低點的下側。最適合進場做空的時機是:-DI13與ADX都位在+DI13的上方,而且ADX上升,這代表下降趨勢正在轉強,建立空頭部位之後,停損設定在最近次要高點的上側。

2、當ADX下降時,代表市場逐漸喪失方向感。這就如同漲、退潮之間的水流方向變幻莫測。當ADX下降時,最好不要採用順勢交易方法,因為經常發生反覆的訊號。

3、當ADX下降而同時低於兩條趨向線,這代表沉悶的橫向走勢。不可採用順勢交 易方法,但應該開始準備,因為這相當於是暴風雨之前的寧靜,主要的趨勢經常由此發動。

4、當ADX下降而同時低於兩條趨向線,這是趨向系統發出最佳訊號的位置。這種情況維持愈久,下一波走勢的基礎愈穩固。當ADX由兩條趨向線的下側位置開始翻升,代表行情已經驚醒過來。在這種情況下,如果ADX由底部向上翻升四點(例如:由9到13),相當於宣告新趨勢的誕生,代表熱騰騰的多頭市場或空頭市場已經出爐。當時,如果+DI13位在上方,則買進而停損設定在最近次要低點的下側;如果-DI13位在上方,則放空而停損設定在最近次要高點的上側。 舉例來說,假定兩條趨向線都位在讀數12之上,而且+DI13高於-DI13,如果ADX的讀數由8上升到12,代表新上升趨勢的開始。在另一方面,假定兩條趨向線都位在讀數13之上,而且-DI13高於+DI13,如果ADX的讀數由9上升到13,代表新下降趨勢的開始。

趨向系統的訊號:趨向線可以顯示趨勢。當+DI位於上側,應該由多方進行交易,當-DI位於上側,應該由空方進行交易。當ADX上升而介於兩條趨向線之間,這最適合採用順勢交易的方法,當時的趨勢是處於最動態的階段。 當ADX跌落到兩條趨向線的下側,並停留數個星期之久,這代表平靜而沉悶的行情。趨向系統可能在此發出最佳的訊號。一旦ADX“驚醒”而翻升四點(舉例來說,由10到14),這代表最強烈的訊號。應該順著最上方趨向線的方向交易。這類的訊號經常發生在主要趨勢的初期,就目前的走勢圖來說,在日圓漲勢即將發動之前,ADX於九月份由9上升到13,由於+DI位在上方,這是一個買進訊號。

趨向系統具有一個獨特的功能,它可以告訴你,主要的新趨勢何時可能開始,對於特定的市場,這類的訊號可能每年發生一、二次,宣告小牛或小熊的誕生。當時,金額上的風險通常有限,因為趨勢才剛形成,價格波動很低。

5、當ADX上升而同時高於兩條趨向線,代表行情過熱。在這種情況下,當ADX向下反轉,代表主要的趨勢可能發生突變,部位應該獲利了結。如果你同時交易數口契約,至少應該了結一部分。市場指標可能提供明確或模糊的訊號。舉例來說,價格跌破低點或移動平均轉變方向,這都屬於明確的訊號。ADX向下反轉,則是屬於模糊的訊號。當你察覺ADX由上翻下時,加碼必須非常非常謹慎,你應該開始獲利了結,尋找出場的機會而不應該再加碼。

[公式研究]趋向指标DMI

趋向指标简称 DMI (Mirecitonal Movement Lndex), 是分析技术大师威尔德(J.W.Wilder)自认为是最有成就,也最实用的一套技术分析工具.趋向指标的基本原理探求价格上升及下跌过程中的"均衡点"(EQUILIBRIUM POINT),亦即供需求关系由 "紧张" 状况,通过价格的变化而达致'和谐',然后再 因价格供需的相互影响下,再导致紧张的循环不息过程.

(1) 计算公式:

1、趋向指标的第一步工作,先来确认基本的 "趋向变动值",(DM)是上涨, 亦+DM与-DM来表示涨跌的趋向变动值。趋向变动值为当日价格波动幅度 大于昨日价格的部份的最大值。即在意义上,趋向变动值可表达出价格波 动增减的幅度。

2、在了解趋向变动值后的第二步工作是找出"真正波幅"。真正波幅(TR), 是当日价格与前一日收盘价格比较之后,取得最大变动值。

比较的方式有下列三项。

A、当日最高价与最低价的差距,即当日最高价减去当日最低价。(H-L)。

B、当日最高价与昨日收盘的差距。(H-PC)。

C、当日最低价与昨日收盘的差距。(L-PC)。

将上述三项差距比较之后,数值最大者,即为当日的真正波幅。

3、计算出正负趋向变动值(+-DM)与真正波幅(TR)后,第三步便要找出 '方向线'(Direcitonal Indicator)。

方向线(DI)为探测价格上涨或下跌的指标,分别以正负来表示

'上升方向线'(+DI)及'下跌方向线'(-DI)。

上升或下跌方向线的计算方法如下:

+ DI = + DM / TR×100

- DI = - DM / TR×100

但要使方向线具有参考的价值,则心须要相当时期的累进运算。

威尔德认为最适当的周期是14天。

计算时,分别将14天内的+DM、-DM及TR平均,所得到的数值分别为

+DM14、-DM14及TR14。

因此14天的上升或下跌方向线的计算方法如下:

+ DI14 = +DM14 / TR14 X 100

- DI14 = - DM14 / TR14 X 100

在得到正负方向线(+-DM)的数值后,由于其数值也永远介于 0 与 100之间,因此也方便的用于在图表上绘制. 14天上升方向(+-DM)表示 最近14天以来实际上涨力量的百分比。而14天下跌方向线(-DI14)则表 示最近14天以来实际下跌力量的百分比。

假设价格持续下跌,那么趋向变动值不断出现, 将使下跌方向线的数值 不断的升高;相对的上涨方向线则呈下降的导向。

当价格上涨时,则上述情况的相反导向即将出现于图形上,而在盘档 (牛皮盘)时,上升与下跌方向线差异将非常微小。

4、趋向指标除了上升,下跌方向线外,另一条指标为'趋向平均线'。 在计算趋向平均线以前,须先计算出'趋向值'。

A、趋向值(DX)的计算为:

DX = DI DIF / DI SUM X 100

DI DIF = 上升方向线与下跌方向线的差

DI SUM = 上升方向线与下跌方向线的和

B、由于趋向值的变动性很大,因此以14天平滑运算, 即得到所要的趋向 平均值(ADX)。

(2)应用法则:

任何技术分析工具都有本身的优点与缺点,趋向指标亦不例外。在运用方面, 由于其本身属于一个趋势判断的系统,因此受到市场行情的趋势是否明显的限制。 假若市场行情价格的波动非常明显的维持一个趋势,根据这个指标的买进讯号或 卖出讯号,其绩效利益是无庸置疑的。但若是行情处于牛皮盘档时,这个指标的 买卖讯号的效果不理想。基本上这个指标的功能在于判别市场趋向的功能较大。

属于较为长期交易的指标。

趋向指标的系统中, 最主要的在于分析 '上升方向线' +DI;'下跌方向线'

-DI 与 '趋向平均值' ADX 等三条线之间的关系。

1、'上升方向线'+DI与 '下跌方向线'-DI的功用:

a:当图形上+DI从下向上递增突破-DI 时,显示市场内部有新多头进场,

愿意以较高的价买进,(由于有创新高的价格,使+DI上升,

-DI下降)因此为买进讯号。

b:相反的,-DI从下向上突破+DI,显示市场内部有新空头进场,愿意以

更低的价格卖出,因此为卖出讯号。

2、'趋向平均值' ADX 的功用:

ADX为 '趋向值' DX的平均数。DX是根据+DI与 -DI 两个数值计算出,

即+DI与-DI间的差(绝对值)除以总和的百分比。由于DX的数值容易

受到市场行情意外的影响,因此透过平均数的方法,求取'趋向平均值'

ADX,用以消除杂讯。

其功用:

A、判断行情趋势Trend:

在一个行情趋势非常明显的朝单一方向前进时,无论其为上涨或下跌, ADX 值会逐渐增加。换言之,当 ADX值持续高于前一日地,我们可以断 定此时市场行情,维持在一个固定方向的趋势,即行情价格持续上涨, 或 持续下跌。

B、判断行情是否牛皮盘档:

当市场行情反复地涨跌时,ADX会出现递减。原因为价格虽然有新高价出 现,同时亦会有新低价出现, 因而致使+DI与-DI数值愈拉愈近,ADX值 也逐渐减少。

当 ADX数值降低到20以下,且呈现横方向是进行时,我们可以断定此 时市场气氛为 '牛皮盘档' 。投资者应即出场观望,或者起码不应以'趋 向指标 '作为买卖交易的依据。

C、判断行情是否到顶或到底:

当ADX数值从上升的倾向转而下降之时,显示行情即将反转。即在涨势中, ADX 在高点由升转跌,表示涨势将结束;反之,在跌势中,ADX也在高点 由升转跌,亦表示跌势将告结束。ADX的数值在高点反转的标准并无一定 的依据,投资者观察的方法,是在 ADX由高点掉头下跌之际,便是行情到 顶或到底的讯号。

趨向指標DMI(Directional Movement Index): 本指標對「加減碼」的判別有極大的幫助

趨向指標DMI是美國技術分析大師威爾斯-王爾德(Wells.Wilder)發明的一套技術分析工具。主要是藉由分析股票價格在上升及下跌過程中,所展現力量變化的連貫性,以計量分析的方法,研判市場上的未來價格變動力量,來決定波段操作或短線進出,並提供投資人在投資金額上加減碼的依據。

絕大部分指標,都是以每一日的收盤價或漲跌幅變化來計算出不同的分析數據,其不足之處在於忽略了每一日的高價與低價的波動幅度,在期貨市場中、高低點的影響尤其重要,它代表著停損出場的位置。 而若以單日行情來看,有可能兩天K棒收盤價一樣,但其中一天波動不大,而另一天震幅卻在7%以上,那麼這兩天的意義絕對不同。而趨向指標DMI便是把每日的高低波動的幅度因素計算在內,來分析預測未來的走勢。

應用如下(可同步運用在選擇權操作上):

1. 當+DI曲線在-DI曲線上時,表示上升動能強於下降動能,所以+DI向上穿過-DI時,為買入信號。若ADX曲線伴隨上升,則股價的漲勢更強。 (可伴隨買入買權buy call。)

2. 當-DI曲線在+DI曲線上時,表示下升動能強於上降動能,所以-DI向上穿過+DI時,為賣出信號。若ADX曲線伴隨上升,則股價會出現較急跌勢。(可伴隨買入賣權buy put。)

3. ADX曲線的功用是輔助判斷漲勢和跌勢的強弱是否延續的反轉信號。ADX在50以上的區間及20以下的區間有重要技術含義(實際運用須視商品特性而訂),而其轉折點也是非常重要的買賣信號。

4. 當ADX曲線位於+DI曲線和-DI曲線的下方,特別在20以下時,代表股價處於整理期,應退出觀望(可伴隨賣出買權sell call或賣出賣權sell put或同步賣出,形成選擇權策略中的莊家策略。);而 ADX曲線從20以下向上爬升時,不論當時股價是否漲跌,都可認定,將產生一段有相當幅度的行情。

5. ADX曲線向上運行,代表目前的趨勢正在加強。此時若+DI曲線在其上,代表當前趨勢為上升行情;反之,如果-DI曲線在其上,代表當前趨勢為下跌行情。ADX曲線一旦高於50以上,由上升轉為下降,意味著之前的行情開始轉變。 (時間價值開始耗損,可將選擇權之買方進行獲利了結。)6. 當ADX曲線在低檔愈久,也代表一種預告信號,一旦向上揚升,對期貨交易者而言,此時即將可能產生波段行情,主要可用在投入資金的比例(加減碼)。

算法簡介如下:先算出DM值:包括+DM{正趨向變動值} 及 -DM{負趨向變動值}

須計算「+DM」、「-DM」、「真實+DM」、「真實-DM」、「+DM(14)」、「–DM(14)」

1. 把當日最高價減去前一日最高價 = +DM。

2. 前一日最低價減去當日最低價 = -DM。

3. 若+DM>-DM成立,且+DM大於0,則「真實+DM」= +DM,若+DM小於等於0,則「真實+DM」= 0。

4. 同理,若+DM<-DM且-DM大於0,則「真實-DM」= -DM,若-DM小於等於0,則「真實-DM」= 0。

5. 接下來計算 +DM(14)與 –DM(14)之值。

起始值:可先用前14天之「真實+DM」的平均數做為第一天之+DM(14),用前14天之「真實-DM」的平均數做為第一天之-DM(14),而後計算如下:

當日+DM(14)=前一日+DM(14)*(13/14) + 當日真實+DM*(1/14)當日-DM(14)=前一日 -DM14*(13/14) + 當日真實 -DM*(1/14)

再算出TR值 (當日價格與前一日價格相比之最大波動值)